Наследование облагается налогом. Чтобы понять, какую часть наследства получит человек, необходимо знать, кто освобожден от уплаты налогов, сколько уйдет на оформление документов.

Налог при вступлении в наследство по завещанию

При вступлении в наследство по завещанию у наследников возникает закономерный вопрос, какой налог им придется заплатить государству, чтобы получить наследство от умершего родственника? На данный момент размер налога на наследство без завещания или по завещанию регулируется Законом, введенным в 2016 году. Совершенно ясно, кто и когда должен платить налог на наследство. Этот платеж называется государственной пошлиной.

Чтобы понять, какие налоги уплачиваются при наследстве, необходимо учитывать, что отдельный налог на наследство отменен, но необходимо платить государственную пошлину.

Госпошлина

Когда нотариус выдает свидетельство о праве на наследство, взимается сбор, размер которого зависит от семейных связей между наследодателем и наследниками. Его размер определяется п. 22 ч. 1 ст. 333.24 Налогового кодекса Российской Федерации :

- Близкие родственники, то есть наследники первой степени, обязаны уплатить 0,3% от стоимости наследуемого имущества. Однако сумма платежа не должна превышать 100 000 рублей.

- Остальные люди обязуются платить 0,6%. При этом сумма платежа не должна превышать 1 млн руб.

Инвалиды 1-й и 2-й группы оплачивают пошлину и другие нотариальные услуги вдвое.

- Общество инвалидов.

- Представители органов государственной и муниципальной власти.

- Награжденные орденами Славы люди, имеющие звание Героя Советского Союза и Российской Федерации, участвовавшие в Великой Отечественной войне.

- Наследники убитых:

- при исполнении служебных обязанностей;

- от несчастных случаев, произошедших при исполнении вышеупомянутых обязанностей.

- финансовые вложения в банки;

- деньги, уплаченные страховыми компаниями;

- авторское право и награды;

- заработная плата и пенсионные пособия.

- страдает психическим заболеванием;

- моложе совершеннолетия.

Оценка квартиры

ТАСС говорит, что можно унаследовать, что придется делить с государством, чье право собственности не может быть оспорено и которое не может платить госпошлину

Существуют разные категории наследников, перечисленных в статьях 1142–1145 Гражданского кодекса. Размер госпошлины зависит от степени родства.

Следовательно, наследники первой фазы (супруги, дети, родители) и второй фазы (братья, сестры, внуки, бабушки, бабушки и дедушки) должны уплатить государственную пошлину в размере 0,3% от стоимости унаследованного имущества. Эта сумма не может превышать 100 тысяч рублей.

Госпошлина для остальных наследников (например, дальних родственников) составит 0,6% от стоимости имущества. В этом случае выплата не может превышать 1 млн рублей.

Например, если в наследство будет квартира стоимостью 1,5 миллиона рублей, то близкие родственники заплатят комиссию в размере 4,5 тысячи рублей, а дальние — 9 тысяч рублей.

Размер госпошлины для наследников как по закону, так и по завещанию одинаков и зависит исключительно от степени родства.

Облагается ли наследство подоходным налогом с населения? Особенности исчисления налогов при наследовании по завещанию и по закону. Зависимость налога от типа проданного актива. Кто освобожден от уплаты государственной пошлины

Нужно ли платить НДФЛ при получении наследства в 2021 году

Следует отметить, что наследование данного имущества гражданами может быть сопоставимо с получением дохода, в связи с чем вопрос о необходимости уплаты НДФЛ (далее — НДФЛ) устанавливается главой 23 ГК РФ. Налоговый Кодекс РФ при наследстве вполне оправдан.

Согласно ст. 209 НК РФ НДФЛ уплачивается с доходов, полученных физическими лицами — налоговыми резидентами нашей страны из любого источника (как в России, так и за рубежом). Для физических лиц, не являющихся налоговыми резидентами России, объектом налогообложения является доход, который они получают из источников в нашей стране. Однако законодатель пошел на уступки наследникам.

Согласно п.18 ст. 217 НК РФ доходы, выраженные как в денежной, так и в натуральной форме, полученные в порядке наследования, не подлежат налогообложению по нормам главы 23 Налогового кодекса РФ. Однако это правило не распространяется на гонорары, выплачиваемые наследникам (правопреемникам) авторов:

В последнем случае необходимо перечислить определенную сумму в бюджет РФ. Рассмотрим порядок этого перечисления:

- Наследники авторов произведений, открытий, изобретений и промышленных образцов, получающие соответствующее вознаграждение, переводят сумму налога один раз в календарный год (в соответствии со статьей 216 Налогового кодекса Российской Федерации).

- По общему правилу, установленному ст. 224 НК РФ ставка налога составляет 13%. Однако если авторские права на получение вознаграждения в России переходят по наследству лицом, не являющимся налоговым резидентом Российской Федерации, ставка налога составляет 30%.

- При уплате этого налога действуют также правила о норме (согласно статье 218 Налогового кодекса Российской Федерации), а также о профессиональных налоговых вычетах (согласно статье 221 Налогового кодекса Российской Федерации).

Раскрытие информации В соответствии с п. 5 ст. 210 НК РФ, если доходы наследника автора как плательщика НДФЛ назначены в иностранной валюте, то они переводятся в рубли по курсу, установленному ЦБ России на дату об их фактическом получении.

Налог на наследство — вся необходимая информация по этой теме.

Земельный налог

Согласно главе 31 Налогового кодекса РФ наследник обязан уплатить земельный налог после получения земельного участка в наследство. Размер налога исчисляется налоговой службой исходя из кадастровой стоимости земельного участка на 1 января текущего года.

Как оплатить налог

Налог на наследство необходимо уплатить до даты наследования и приобретения соответствующих прав собственности. Другими словами, нотариус, ведущий дело о наследовании, не уступит право собственности наследнику до тех пор, пока он не принесет ему квитанцию об уплате государственной пошлины и всех налогов.

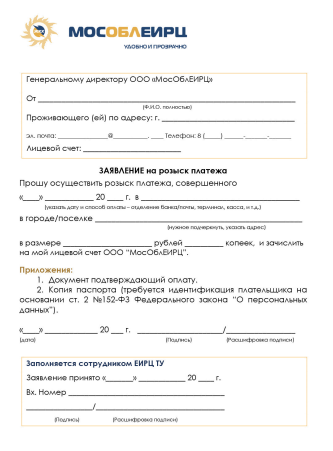

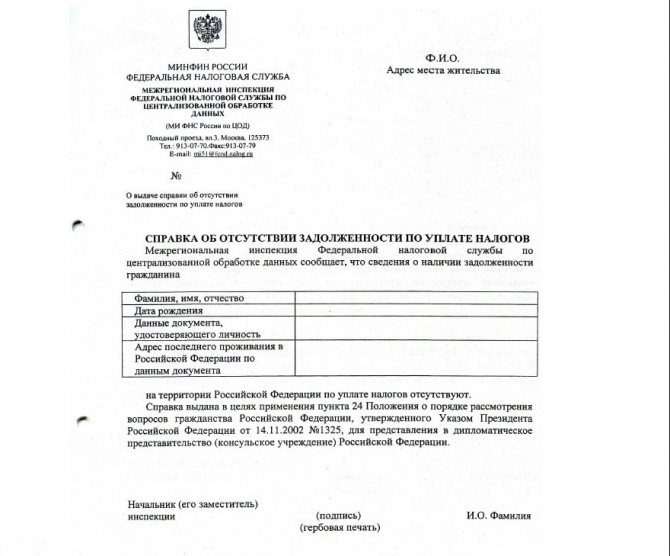

Для уплаты налогов наследнику необходимо обратиться в налоговую инспекцию и запросить бланк по форме 3-НДФЛ. В указанный срок (уточняйте в налоговой службе) необходимо заполнить анкету и вместе с паспортом, справкой о стоимости наследства, свидетельством о праве собственности (взять в Росреестре) прийти в налоговая служба по месту наследования. Получив квитанцию об уплате госпошлины, наследник должен оплатить ее в любом банке.

Внимание! Для получения справки в Росреестре необходимо запросить выписку соответствующей формы. Данное нормативное изменение было внесено 15 июля 2016 года. Ранее в Росреестре был составлен новый документ, подтверждающий право собственности на наследника. Теперь достаточно взять сертификат.

Источники

- https://ya-naslednik.com/nalog-na-nasledstvo-po-zaveshhaniyu.html

- https://nasledstvo.today/3329-nalog-na-nedvizhimost-pri-vstuplenii-v-nasledstvo-gosposhlina-drugie-vidy-nalogov

- https://tass.ru/ekonomika/5192081

- https://tabor-kids.ru/pokupka-nedvizhimosti/nalog-s-nasledstva-po-zaveshchaniyu.html

- https://advokat-malov.ru/zaveshhanie/nalog.html