- Взыскание долгов с физических лиц

- Кто отвечает по долгам предпринимателя?

- Что делать в случае бездействия приставов?

- Оспариваем сделки

- Привлекаем ИП к ответственности

- Кто управляет банкротством ИП?

- Исковое заявление о взыскании долга с банкрота

- Как взыскать долг с банкрота и не разориться самому

- Кого можно привлечь

- Правовое обоснование

- В какой суд обращаться?

- Исковая давность о привлечении к субсидиарной ответственности

- Основания по ст. 61.11

- Основание по статье 61.12

- Действия после получения решения о привлечении КДЛ к ответственности

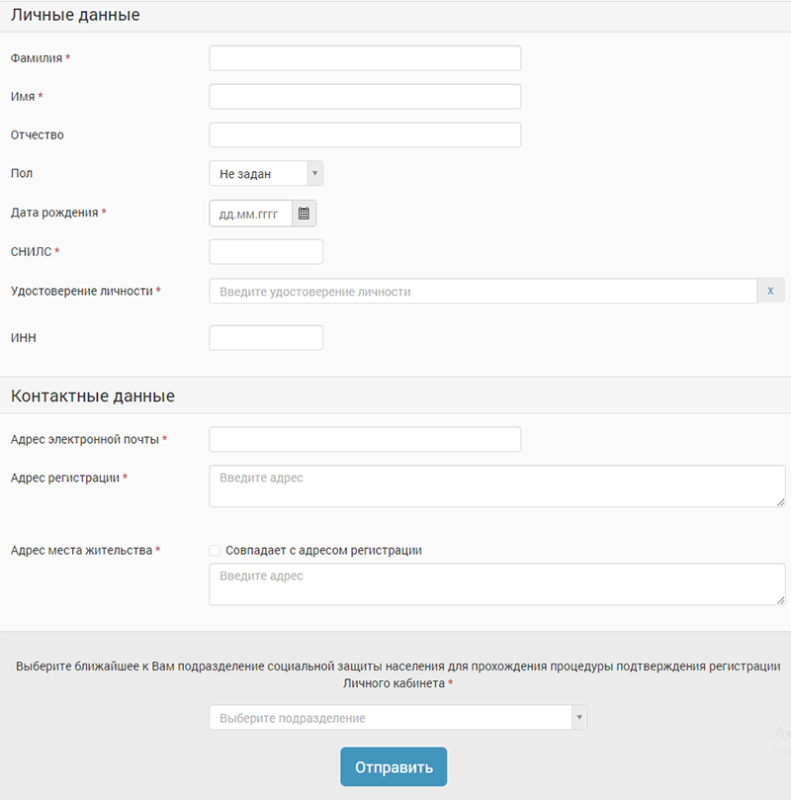

- Возврат долга в Химках по расписке

Взыскание долгов с физических лиц в Минске с помощью ООО «Инновационная индустрия». ★ Мы решим любую проблему. ★ Взыскание долгов с физических лиц. Звоните ☎: +375 (17) 374-07-07, +375 (17) 300-90-03.

Взыскание долгов с физических лиц

Взыскание долгов физическим лицом — это особая подкатегория судебных дел, связанных с принудительным взысканием долгов. Методы, используемые для возврата этого кредита, имеют ряд характеристик. Действующее законодательство Республики Беларусь предусматривает различные способы взыскания долгов физическими и юридическими лицами.

Законодательством не предусмотрена обязательная предварительная процедура в случае, если сторонами являются как физическое, так и юридическое лицо. Обязательная предварительная процедура предусмотрена только в случае, если стороны являются юридическими лицами.

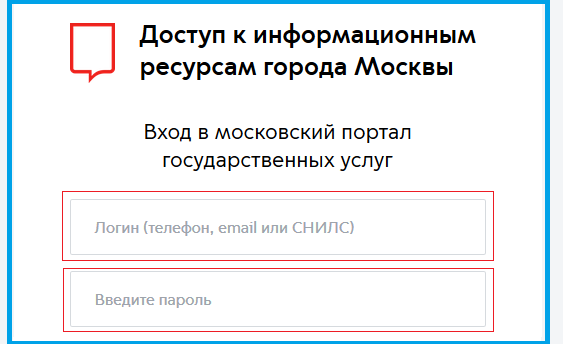

Для защиты прав кредиторов в Беларуси существует два варианта взыскания просроченной задолженности с граждан. Сюда входят: судебное разбирательство или сбор путем получения исполнительного листа у нотариуса.

Как взыскать долг с ИП через суд и без обращения в суд? Как вернуть долг, даже если закрыт единственный собственник? — банкрот

Кто отвечает по долгам предпринимателя?

Поскольку индивидуальный предприниматель является обычным гражданином со статусом предпринимателя, ответственность по всем долгам лежит не только на индивидуальном предпринимателе, но и на его лице.

- важно не потерять 3 года с момента, когда заемщик должен был погасить долг, иначе должник сможет сообщить об истечении срока давности.

- Нельзя тянуть жалобу в суд. Выплачивать долг до тех пор, пока у должника есть имущество и он не объявил о банкротстве.

- После окончания разбирательства следите за судебными приставами. От них зависит исполнение решения и взыскание причитающейся суммы.

Если у кредитора есть исполнительный лист, он также может получить долг от закрытого индивидуального предпринимателя, потому что прекращение бизнеса не означает списание долга.

Прежде чем обращаться в суд, вы должны попытаться уладить дело мирным путем. Кредитор должен направить дефолтному должнику письменный запрос с просьбой о погашении долга. В запросе должна быть указана сумма долга, размер штрафа, пени и пени (если это предусмотрено в контракте), а также дата, на которую деньги должны быть возвращены. Вы можете запросить полное погашение или предложить удобную рассрочку, чтобы заемщик переводил деньги по возможности, но регулярно.

Узнайте, как правильно взыскать свой долг

Как получить деньги, если вам не вернули? Если из-за бездействия судебных приставов должнику удалось продать имущество и снять деньги со счетов, чтобы не выплатить долг, убытки могут быть

Что делать в случае бездействия приставов?

1. Предоставить судебному исполнителю информацию об известных вам счетах должника и имеющемся у него имуществе (указать банковские реквизиты, указанные в тексте договора, сообщить о транспортном средстве должника, местонахождении склада с остатками продукции и т.д.).

Вы можете указать эту информацию в заявлении о представлении исполнительного акта или в будущем в отдельном документе. У вас должно быть подтверждение того, что вы предоставили судебным приставам такую информацию: отметку о принятии на втором экземпляре документа, квитанцию и опись почтового вложения (если документ отправляется по почте) и т.д. 2. Обратиться к судебному приставу о наложении ареста на имущество должника. Подготовлено бесплатное письменное заявление. Убедитесь, что у вас есть подтверждение архивирования.

3. Если судебный исполнитель бездействует, направьте жалобу руководителю службы судебных приставов или обратитесь в суд с заявлением о том, что бездействие судебного исполнителя является незаконным: укажите его ФИО и реквизиты BSC, подробно опишите, какие действия не предпринимались и на что на ваши обращения не ответили. Например, судебный исполнитель не отправлял в банк запрос о наличии счетов должника, не проверял в ГИБДД, есть ли у него автомобили, не получал информацию из федерального реестра о недвижимом имуществе должника и т.д.

Эти действия позволят истцу в будущем взыскать убытки через суд.

Взыскание долгов с индивидуальных предпринимателей Как полностью взыскать кредит с индивидуальных предпринимателей? этот материал специально для тех, кто не знает, как обратиться к единственному должнику, чтобы вернуть свои деньги в полном объеме. Как правильно вести дела с недобросовестными предпринимателями, не выходя за рамки

Если должник не платит более трех месяцев, кредитор может подать заявление о банкротстве ИП в арбитражном суде по месту регистрации малого бизнеса (по месту жительства физического лица).

В случае признания предпринимателя банкротом в суде он рассчитывается с кредиторами в рамках имеющихся активов компании, всего личного имущества, а также денежных средств, полученных в результате сбора и продажи конкурсной массы.

банкротство, связанное с интеллектуальной собственностью, выгодно кредитору только в том случае, если у должника есть ценные активы и личное имущество или если в результате споров о подозрительных сделках может быть получена достаточная сумма

Также следует учитывать, что предприниматель должен быть должен не только кредитору, и другие люди, желающие получить собственные деньги, также будут включены в процедуру банкротства. После банкротства с индивидуальным предпринимателем «взятки гладкие»: он становится юридически чистым гражданином, и после завершения процедуры к нему уже нельзя будет предъявить претензии.

Поэтому к банкротству нужно подходить с особой осторожностью, стоит воспользоваться профессиональным юридическим сопровождением.

Оспариваем сделки

Оспаривание продажи активов родственникам и другие незаконные финансовые операции и сделки с недвижимостью, заключенные в течение 3 лет до начала банкротства, позволяют изъять деньги и активы у новых владельцев и распределить их между кредиторами.

Привлекаем ИП к ответственности

По фактам причинения значительного ущерба со стороны предпринимателя изъятие товара и происки индивидуального предпринимателя могут быть привлечены к уголовной ответственности по ст. 195, ст. 196 ст. 197 УК РФ. Санкции к преступнику очень суровые: от крупных штрафов до лишения свободы на срок до 6 лет.

Кто управляет банкротством ИП?

Управляющий банкротством — ключевая фигура в банкротстве. Это специалист высокого уровня, который собирает активы банкротства, оспаривает сделки, управляет имуществом и привлекает их к ответственности. Если говорить утрированно, то от его действий зависит, хватит ли денег на всех кредиторов.

Наш юрист по банкротству поможет взыскать долги с банкрота: профессионально, на выгодных условиях и в срок. Звоните сегодня!

Исковое заявление о взыскании долга с банкрота

Требование о взыскании требования с должника, по которому продолжается процедура банкротства, должно быть подано, если требование кредитора является требованием текущих платежей.

В соответствии с Законом «О несостоятельности (банкротстве)» кредиты на текущие платежи не включаются в кредитный регистр.

Следовательно, кредитор по текущим платежам — это не лицо, которое участвует в судебном процессе и забирает свои деньги в ходе иска.

Заявление о заявлении должно быть передано в арбитражный суд, если заявление является результатом экономической деятельности сторон. Однако это не обязательно должен быть суд по делам о банкротстве.

Запрос должен соответствовать процессуальным требованиям Арбитражного процессуального кодекса Российской Федерации, включая требования об обязательных предварительных запросах и другие.

Кроме того, в этой декларации необходимо указать, по каким причинам кредитор является кредитором текущих платежей.

ПОЛЕЗНО: заказывайте составление иска с нашей стороны, смотрите также советы юриста по составлению заявления

РусБанкрот — СМИ

Как взыскать долг с банкрота и не разориться самому

Валерия Хейло, руководитель практики банкротства и экономических споров ЮФ «ТопЛайн», подготовила для Русбанкрота аналитический материал об особенностях субсидиарной ответственности. Кого можно привлечь, на каком основании и как действовать после получения решения о привлечении финансового директора?

Каждый предприниматель рано или поздно сталкивается с ситуацией, когда договор не выполняется контрагентом и, несмотря на решение суда о взыскании долга, должник просто не имеет необходимого имущества для погашения долга. Ситуация очень типичная.

Смеем прогнозировать, что в условиях российской экономики, дополненной событиями текущего года, количество таких случаев только увеличится.

Что делать кредитору? До недавнего времени участие в производстве по делу о несостоятельности было практически единственной возможностью добиться эффективного погашения кредита неплатежеспособным контрагентом. Очень часто, несмотря на все действия конкурсного управляющего и кредиторов в ходе процедуры (оспариваемые сделки, возвращение активов в конкурсную массу, возмещение убытков исполнителям), конкурсной массы недостаточно для погашения всех кредитов. При этом, как известно, процедура банкротства требует значительных финансовых затрат и может длиться годами.

Рекордсмен среди дел о несостоятельности отметил свое совершеннолетие (см дело № А41-8077/2001 о банкротстве Производственного кооператива «Колхоз «Борец»).

Что в итоге получает кредитор: Прошло около 3 лет, сопровождение дела о банкротстве привело к значительной сумме (минимум 30 000 рублей в месяц), а долг так и не был возвращен. В связи с этим многие отказываются от любых попыток погашения долга, так как не готовы нести дополнительные расходы по процедуре банкротства без гарантии получения хотя бы части долга.

Однако, начиная с 1 сентября 2017 года, все чаще используется другой механизм возврата кредита, который позволяет взыскивать обязательства с руководителей и владельцев компании-должника в гораздо более короткие сроки и без дополнительных затрат, таких как расходы на банкротство комиссар и его команда.

Механизм называется – привлечение к субсидиарной ответственности контролирующих должника лиц вне процедуры банкротства (поправки внесены Федеральным законом от 29.07.2017 N 266-ФЗ).

Это означает, что эти люди должны выплатить долги основного должника после того, как взыскание с основного должника становится невозможным в контексте обращения взыскания и / или процедуры банкротства.

Кого можно привлечь

Решаем, у кого можно взыскать долг филиал. Такие лица называются — контролирующие лица должника (CDL). Круг таких предметов обозначен ст. 61.10 Федерального закона «О несостоятельности (банкротстве)», включают всех, кто за последние 3 года определил действия должника:

- управляющий (генеральный директор, директор), член исполнительного органа, ликвидатор должника;

- учредители и акционеры, которые независимо или вместе с заинтересованными сторонами владели более чем половиной акций или долей в уставном капитале;

- имел право назначать (избирать) главу должника;

- извлекли выгоду из незаконного или нечестного поведения лиц, уполномоченных действовать от имени юридического лица, членов коллегиальных органов юридического лица и субъектов, определяющих деятельность юридического лица.

Правовое обоснование

Из совокупности искусства. Изобразительное искусство. 61 19 и арт. 61.14 Закона о банкротстве, кредитор должен иметь право кредитора требовать субсидиарной ответственности KDL вне процедуры банкротства из-за отсутствия средств для возмещения судебных издержек на проведение процедуры, что должно быть отражено в соответствующем решении арбитражного суда (решение о прекращении производства по делу о несостоятельности (банкротстве).

В какой суд обращаться?

Заявление, поданное в соответствии с пунктом 1 настоящей статьи, рассматривается арбитражным судом, рассматривавшим дело о банкротстве (пункт 2 пункта 5 статьи 61.19 статьи 61.19)

При подаче заявления о субсидиарной ответственности за пределами процедуры банкротства вы должны отправить сообщение, предлагающее другим кредиторам присоединиться к заявлению в EFRSB в течение трех рабочих дней с даты, когда суд принимает запрос о рассмотрении дела.

Исковая давность о привлечении к субсидиарной ответственности

Заявление о привлечении KDL к субсидиарной ответственности может быть подано в течение трех лет с момента, когда заявителю стало известно о существовании причин для вменения, но не позднее трех лет с даты закрытия дела о несостоятельности процедуры и не позднее десяти лет с момента возникновения таких причин.

Основания для привлечения КДЛ к субсидиарной ответственности предусмотрены статьями 61.11 и 61.12 ФЗ «О несостоятельности (банкротстве)».

Основания по ст. 61.11

Финансовый директор несет субсидиарную ответственность, если ликвидация требований кредиторов невозможна из-за его действий и (или) бездействия.

Эта связь между действиями (бездействием) CDL и невозможностью погашения требований кредиторов предполагается в следующих случаях:

- комиссионное вознаграждение этого лица / в его пользу / по его направлению / одобрению им сделки (сделок), которая нанесла существенный ущерб имущественным правам кредиторов.

- нарушение обязанности вести и хранить бухгалтерские документы (отсутствие или искажение таких документов), документы, которые должник обязан хранить в соответствии с законодательством об обществах с ограниченной ответственностью, акционерных обществах, рынке ценных бумаг, инвестициях, о состоянии и муниципальные унитарные предприятия.

При этом заявитель должен предоставить суду разъяснения относительно того, как отсутствие документации (наличие искаженной информации) повлияло на ведение производства по делу о несостоятельности (п.24 Постановления Пленума Верховного Суда РФ от 21 декабря , 2017 N 53 «О некоторых вопросах ответственности контролирующего должника в случае банкротства»).

Данная презумпция не может быть применена к руководителю должника, если необходимая документация (информация) была передана им управляющему банкротством во время рассмотрения судьей заявления об оценке субсидиарной ответственности.

- Кредиты приоритетных третьих лиц, полученные в результате уголовного, налогового или административного правонарушения должника, его должностных лиц или менеджера, если эти кредиты превышают 50% от общих кредитов сторонних кредиторов, зарегистрированных в реестре кредиторов (для основного сумма долга);

- на дату открытия производства по делу о банкротстве не было внесено никакой информации, подлежащей регистрации в соответствии с федеральным законом, или была введена неверная информация о должнике:

а) в Единый государственный реестр юридических лиц на основании документов, представленных этим юридическим лицом;

б) в Единый федеральный реестр сведений о деятельности юридических лиц.

Если полное погашение требований кредиторов невозможно из-за действий и (или) бездействия нескольких ЗДК, такие лица должны нести солидарную субсидиарную ответственность.

CFL не подлежит субсидиарной ответственности в соответствии со статьей 61.11 Закона о банкротстве, если:

- доказывает, что его вина в невозможности полного погашения требований кредиторов отсутствует;

- ЦФЛ действовал в соответствии с обычными условиями гражданского оборота, добросовестно и разумно в интересах должника, его учредителей (участников), не нарушая имущественных прав кредиторов, и, если докажет, что его действия были совершены для предотвращения дальнейшего ущерб интересам кредиторов.

Основание по статье 61.12

Несоблюдение обязанности подать запрос должника в арбитражный суд (созыв собрания для принятия решения о передаче запроса должника в арбитражный суд или для принятия такого решения) влечет за собой субсидиарную ответственность сторон, назначенных корреспондентом обязательство.

В случае нарушения этого обязательства более чем одним лицом последние несут солидарную ответственность.

Наиболее частые причины возникновения субсидиарной ответственности:

● заключение сделок на невыгодных для должника условиях;

● использование бизнес-модели с разделением на безрисковую «центр убытков» и безрисковую «центр прибыли»;

● заключение сделок, которые должник был заведомо неспособен осуществить,

● списание денежных средств поступивших со счета дебитора на однодневные коммерческие счета»;

● непредоставление управляющим документации сделало невозможным идентификацию и возврат имущества, предъявление иска о взыскании кредита и удовлетворение требований кредиторов;

● неподача заявления в суд о банкротстве должника, что нанесло ущерб кредиторам.

Наиболее частые причины отказа от привлечения к субсидиарной ответственности :

● не уточняется, какие действия учредителей привели к банкротству должника;

● истец не приступил к получению взысканной суммы в свою пользу, не предъявил исполнительного листа судебному приставу, не доказал вину учредителей в непогашении кредита;

● кредитор не предоставил информацию о дате прекращения должником соглашения с другими кредиторами, о дате, к которой закон связывает обязательство по объявлению банкротства;

● не предоставлено доказательств того, что исполнение обязательств перед кредитором-истцом сделало бы невозможным заключение договоров с другими кредиторами;

● наличие причинно-следственной связи между работой KDL и последующей неспособностью должника погасить долг не продемонстрировано.

Из представленных примеров ясно, насколько широкий диапазон фактических обстоятельств может быть основанием для привлечения финансового директора к ответственности. В то же время во многих подобных обстоятельствах суды часто отказывают в удовлетворении этого иска.

Часто это связано не столько с фактическим составом самого дела, сколько с правовой позицией, которая недостаточно мотивирована, а также ошибочно или неполно определена и предоставлена судье в качестве доказательства по делу. Учитывая вышесказанное, еще до обращения в суд рекомендуем обратить внимание на действия, повышающие вероятность положительного исхода дела, или обратиться к юристам, имеющим хорошую практику в аналогичных делах.

Действия после получения решения о привлечении КДЛ к ответственности

Но теперь принято решение о привлечении лица к субсидиарной ответственности и исполнительный лист на сумму долга. Что делать дальше?

Если KDL является платежеспособным, то для взыскания может быть достаточно предъявить исполнительный лист судебному приставу или банку, в котором KDL имеет счет.

Если владения KDL недостаточно для выплаты долга, необходимо будет инициировать процедуру банкротства KDL, которая может потребовать значительных временных и финансовых затрат, поэтому важно провести предварительный анализ ее статус собственности, чтобы решить, целесообразно ли привлекать KDL к субсидиарной ответственности.

! Обращаем ваше внимание, что в случае банкротства физического лица обязательства, связанные с его субсидиарной ответственностью (п. 2 п. 6 ст. 213.28 Закона о банкротстве), не погашаются. То есть этот долг останется у него на всю жизнь, до полного погашения.

Таким образом, привлечение финансового директора вне рамок дела о банкротстве с учетом всех вышеперечисленных нюансов имеет ряд существенных преимуществ перед стандартной процедурой банкротства должника, а именно:

Юридическая фирма «Колосов, Болтуновы и Партнеры» предоставляет услуги по взысканию долгов с физических лиц в Химках, Москве и Московской области, помощь в погашении долга под расписку.

Возврат долга в Химках по расписке

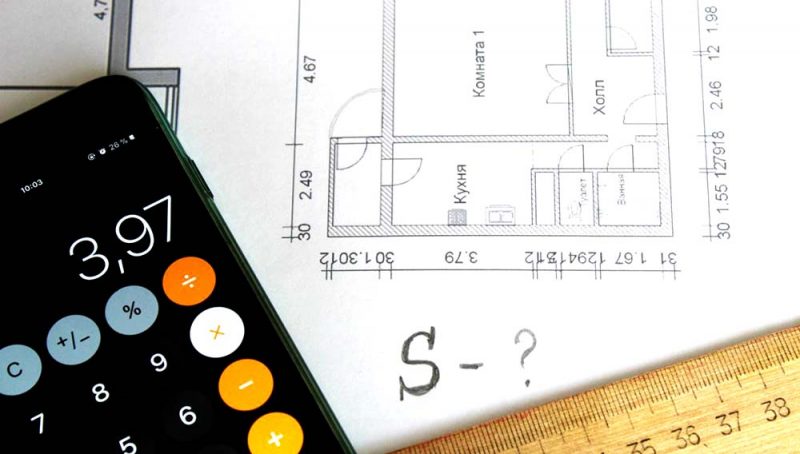

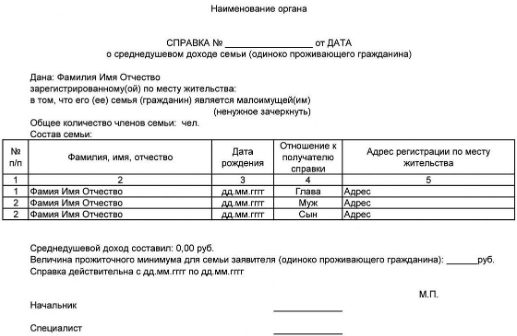

Квитанция о передаче денег от одного лица другому используется гораздо чаще, чем договор или договоренность. Его можно написать в произвольной форме, но при этом необходимо указать:

- паспортные данные обеих сторон: кредитора и заемщика;

- размер долга;

- срок возврата денежных средств;

- на каком основании оформляется выпуск — бесплатно или с процентами.

лучше, если квитанция будет написана от руки, а не набрана в компьютере и подписана: в случае непризнания долга заемщиком проводится графологическая экспертиза, для которой недостаточно подписи. Живопись может быть ограничена только при нотариальном заверении квитанции. Квитанция не имеет срока действия, поэтому получить на нее деньги можно в течение всего срока давности по гражданскому делу, то есть в течение 3 лет.

При получении вы можете вернуть деньги через суд, главное правильно указать в заявлении о взыскании причины взыскания долга.

Источники

- https://iin.by/vzyskanie-dolgov-s-fizicheskih-lic/

- https://bankrotom.ru/vzyskanie-dolgov-s-ip-kak-dobitsya-vozvrata-sredstv

- https://www.advgazeta.ru/ag-expert/advices/kak-poluchit-dengi-esli-vam-ne-vernuli-dolg/

- https://lfsp.ru/poleznaya-informatsiya/vzyskanie-dolgov-s-ip/

- https://katsaylidi.ru/blog/kak-vzyskat-dolgi-s-bankrota/

- https://rusbankrot.ru/people/kak-vzyskat-dolg-s-bankrota-i-ne-razoritsya-samomu/

- https://bb-pravo.ru/himki/vzyskanie-dolgov-s-fizicheskih-lic/