При регистрации и учете активов, переданных или полученных в безвозмездное пользование, возникает множество вопросов. Важно понимать, на что обращать внимание при заключении договора, как учитывать расходы в налоговых целях, кому принадлежит право на улучшение этого объекта недвижимости. И целый ряд подчас довольно тонких моментов.

Учет имущества в безвозмездном пользовании

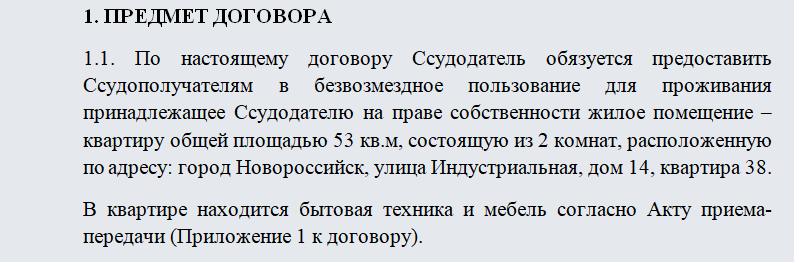

При договоре безвозмездного пользования (ссуде) одна сторона (ссудодатель) передает вещь во временное пользование другой (ссудополучателю), которая обязуется вернуть ее позже. Важнейшим признаком ссуды является то, что пользование вещью бесплатное (п.1 ст. 689 ГК РФ). Контракт должен содержать прямое и недвусмысленное указание на такой характер отношений.

Это автономный тип контракта, отношения в котором регулируются отдельной главой. 36 ГК РФ. При этом в силу п. 2 ст. 689 ГК РФ, правила, предусмотренные отдельными статьями гл. 34 «Аренда» ГК РФ, а именно:

• предметом договора может быть непотребляемая вещь, то есть имущество, которое в процессе использования не теряет своих природных свойств: земля и другие изолированные природные объекты, предприятия и другие недвижимые комплексы, здания, сооружения, оборудование, транспортные средства и прочее (ст. 607 ГК РФ);

• договор заключен на указанный им срок (п. 1 ст. 610 ГК РФ);

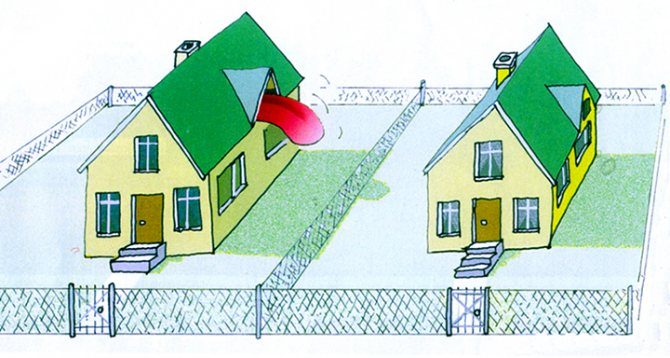

• отдельные улучшения, произведенные заемщиком в имущество, полученное в ссуду в пользование, являются его собственностью, если не иное

не предусмотрено договором (п. 1 ст. 623 ГК РФ);

• Стоимость неотделимых улучшений полученного бесплатно имущества, проведенных заемщиком без согласия ссудодателя, возмещению не подлежит, если иное не предусмотрено законом (п. 3 ст. 623 ГК РФ).

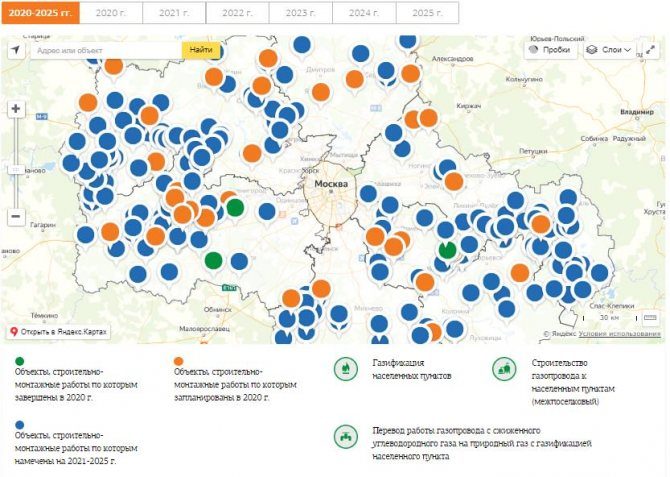

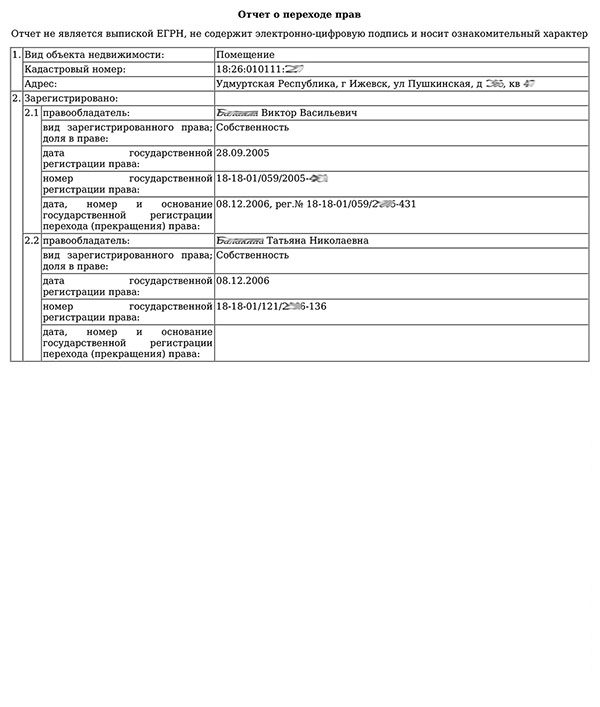

Когда нужна госрегистрация

В п. 2 ст. 689 ГК РФ нет ссылки на правила п. 2 ст. 609 ГК РФ, устанавливающий обязанность государственной регистрации права аренды недвижимого имущества. В статье 131 ГК РФ в перечне прав на недвижимое имущество, подлежащих регистрации, права заемщика во временное бесплатное пользование не указываются.

Следовательно, если организация получила по договору ссуду в бесплатное пользование объектом недвижимости на срок более одного года, договор не подлежит государственной регистрации. Это связано с тем, что такая регистрация не предусмотрена ни в одной из глав. 36 ГК РФ, а также Федеральным законом от 13.07.2015 г. 218-ФЗ «О государственной регистрации недвижимого имущества».

Из этого правила есть исключения. Они подлежат государственной регистрации:

• договор безвозмездной ссуды (займа) культурных ценностей (п. 2 ст. 609, п. 3 ст. 689 ГК РФ, пп. 1, 9 статьи 51 Федерального закона от 13.07.2015 № 218) -FZ);

• договор безвозмездного пользования земельным участком, заключенный на год и более.

Это вытекает из п. 2 ст. 26 ТК РФ. Право передать вещь в безвозмездное пользование принадлежит ее собственнику и иным лицам, уполномоченным на это законом или собственником (п. 1 ст. 690 ГК РФ). При этом коммерческая организация не вправе передавать имущество в безвозмездное пользование лицу, которое является ее учредителем, участником, руководителем, членом ее управленческих или контролирующих органов (п. 2 ст. 690 ГК РФ). Российская Федерация).

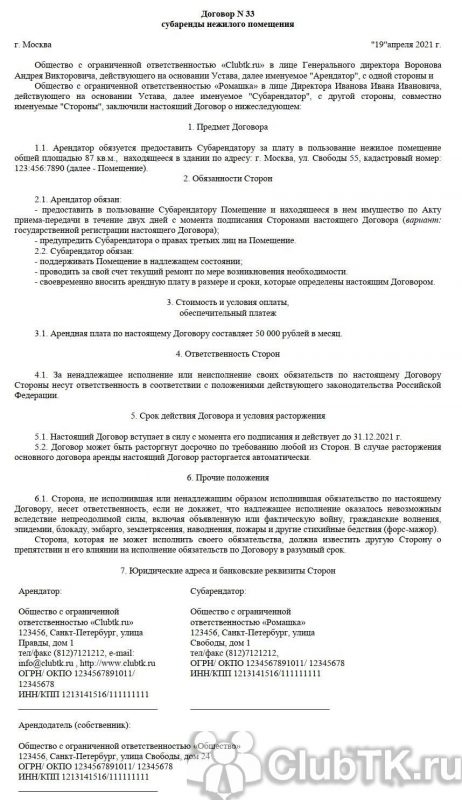

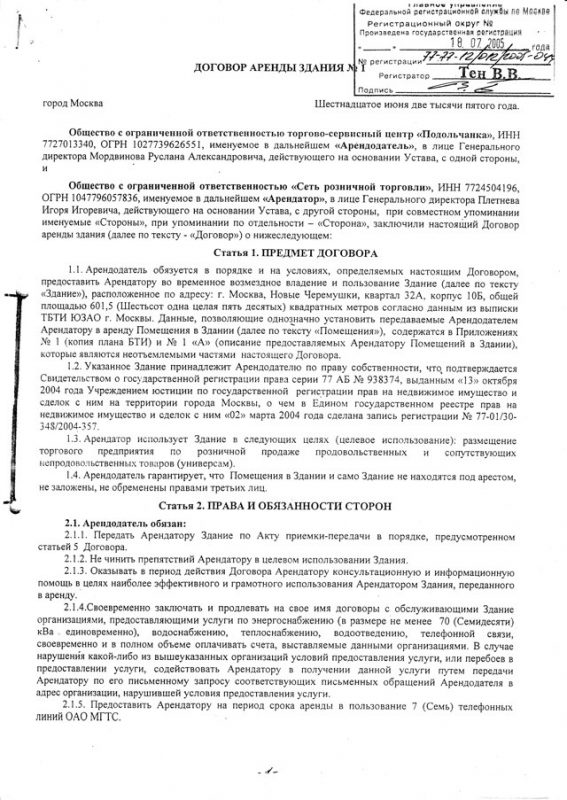

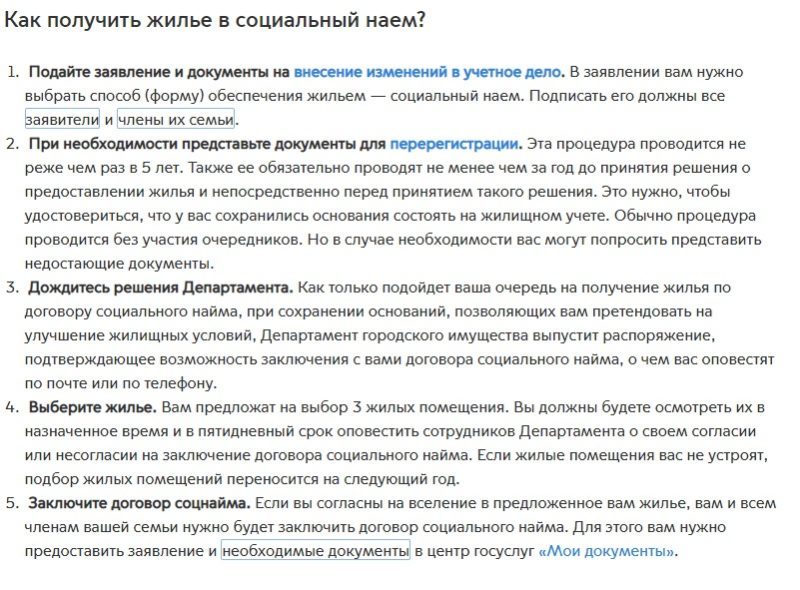

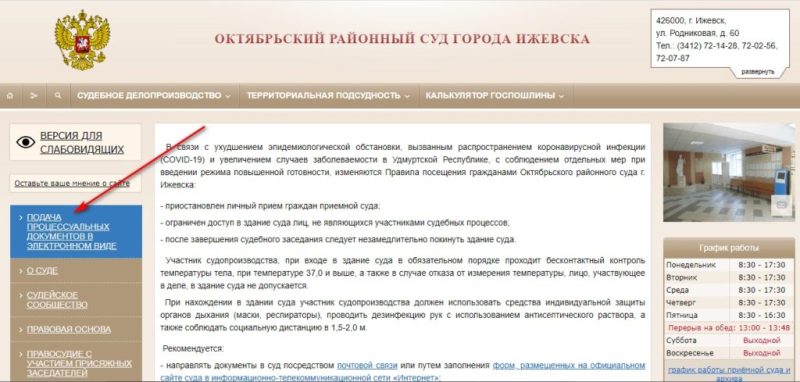

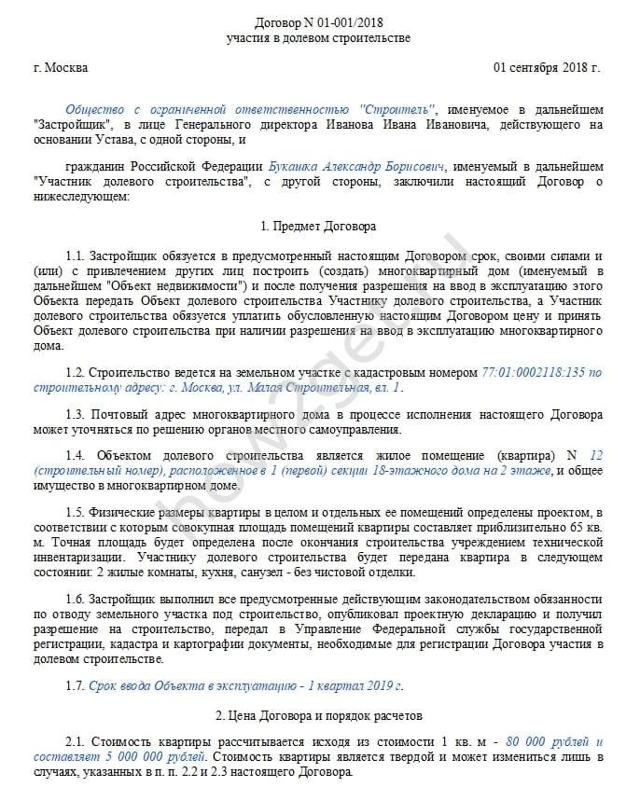

Заключение договора

Договор должен быть заключен в простой письменной форме (п. 1 ст. 161 ГК РФ).

Отметим, что договор считается заключенным, если между сторонами достигнута договоренность в требуемой форме по всем его существенным условиям. Эти:

• условия договора;

• условия, которые определены законом или другими правовыми актами как существенные или необходимые для договоров такого типа;

• все те условия, на которых по требованию одной из сторон должно быть достигнуто соглашение (п. 1 ст. 432 ГК РФ).

Без них договор не будет заключен. Существенными условиями являются данные, позволяющие окончательно установить имущество, передаваемое по договору займа (п. 2 ст. 689, п. 3 ст. 607 ГК РФ). Срок действия кредитного договора не имеет значения. При отсутствии этого условия договор считается заключенным на неопределенный срок (п. 2 ст. 689, п. 2 ст. 610 ГК РФ).

Важные детали:

• заемщик обязан содержать полученную в безвозмездное пользование вещь в хорошем состоянии, проводить капитальный и текущий ремонт, нести все расходы по ее содержанию, если иное не предусмотрено договором (ст. 695 ГК РФ);

• отдельные улучшения, произведенные заемщиком в полученное имущество, являются его собственностью, если иное не предусмотрено договором (п. 2 ст. 689 ГК РФ).

Если арендатор за свой счет с согласия арендодателя произвел улучшения арендованного имущества, которые являются неотделимыми без ущерба для имущества, арендатор имеет право после расторжения договора на возмещение затрат на эти улучшения доработки, если иное не предусмотрено договором (п. 2 ст. 623 ГК РФ). Полагаем, что данное положение о возмещении затрат на неотделимые улучшения может быть применено к отношениям свободного пользования товарами.

При этом стоимость неотделимых улучшений, произведенных заемщиком без согласия ссудодателя, не возмещается, если иное не предусмотрено законом (п. 2 ст. 689, п. 3 ст. 623 ГК РФ).

вы можете оформить переход права собственности в бесплатное пользование посредством акта приема-передачи. Указывает, кто кому передает и какое имущество, описание состояния имущества предоставляется на момент передачи. В акте перечислены документы и принадлежности, которые передаются вместе с вещью (п. 2 ст. 691 ГК РФ). Функции акта приема-передачи может выполнять также договор займа, если вещь продается при его заключении. В этом случае в договоре должно быть указано, что его подпись подтверждает получение и переход права собственности.

Настоящий договор может быть расторгнут в случаях, предусмотренных законом или соглашением. Например, если заемщик значительно ухудшил состояние вещи или ссудодатель не предупредил о правах на нее третьих лиц при заключении договора (пп. 1, 2 ст. 698 ГК РФ Федерация).

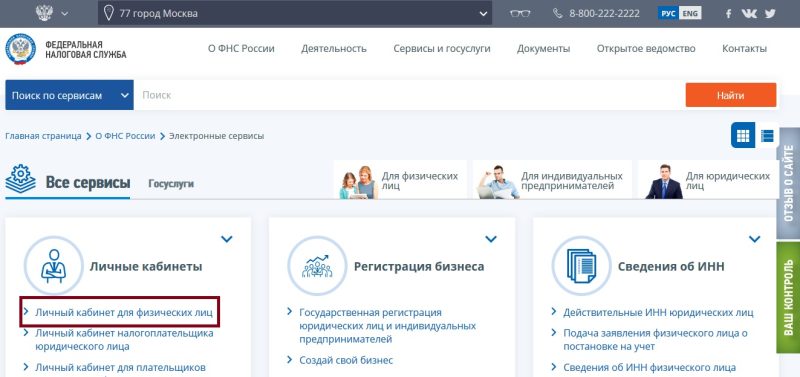

Учет доходов ссудополучателем

Для целей исчисления налога на прибыль поступлением товаров в безвозмездное пользование считается бесплатное получение имущественных прав, а полученная субъектом в безвозмездное пользование экономическая выгода квалифицируется как внереализационный доход (п. 8 ст. 250 Налогового кодекса РФ). Российская Федерация, Письмо Минфина России от 27 августа 2019 г. № 03-03 -07/65526, п. 2 Информационного письма Президиума Высшего Арбитражного Суда РФ от 22 декабря 2005 г. 98).

В течение срока действия кредитного договора заемщик должен рассчитать доход на основе рыночных цен на аренду идентичной недвижимости. Это можно сделать в последний день каждого месяца (п. 8 ч. 2 ст. 250, п. 3 п. 4 статьи 271 Налогового кодекса РФ п. 2 Информационного письма Президиума Верховного Совета РФ). Арбитражный суд Российской Федерации от 22 декабря 2005 г. № 98, письма Минфина России от 27.08.2019 № 03-03-07 / 65526, от 17.12.2018 № 03-03- 3/6/91535, от 14.06.2017 № 03-03-07 / 36870). Ценовая информация должна быть подтверждена налогоплательщиком — получателем имущества (работ, услуг) либо документами, либо независимой оценкой.

Случаи, предусмотренные ст. 251 НК РФ «Доходы, не учитываемые при определении налоговой базы».

Льготой могут пользоваться унитарные предприятия, учебные заведения и некоммерческие организации.

Унитарные предприятия. Их деятельность регулируется ст. 214, 294 и 295 Гражданского кодекса Российской Федерации и Федерального закона от 14.11.02 г. 161-ФЗ «О государственных и муниципальных унитарных предприятиях». Унитарное предприятие — это коммерческая организация, которая не владеет активами, закрепленными за ней собственником. Право собственности на унитарное предприятие принадлежит имуществу Российской Федерации, субъекта федерации или муниципального образования и закрепляется за унитарным предприятием на праве хозяйственного ведения во владении, пользовании и распоряжении. Следует отметить, что освобождение унитарного предприятия от платы за пользование переданным имуществом влечет удержание у этого предприятия денежных средств. В данном случае это может быть приравнено к их получению (информационное письмо Президиума ВАС РФ № 98, письма ФНС России от 20 марта 2015 г. № ГД-4-3 / 4430 @, Минфин России от 25 февраля 2015 г. № 03-03-05 / 9332).

Образовательные учреждения. При определении базы по налогу на прибыль доходы в виде имущества, получаемого бесплатно государственными и муниципальными образовательными учреждениями для осуществления основной деятельности, а также в виде имущества, безвозмездно получаемого организациями, осуществляющими образовательную деятельность, которые являются некоммерческими организациями, осуществляющими образовательную деятельность (п. 22 п. 1 ст. 251 Налогового кодекса РФ). Хотя в этом правиле говорится об освобождении от налогообложения только дохода в виде товаров, полученных бесплатно, и ничего не говорится о правах собственности, полученных бесплатно, мы считаем, что подход регулирующих органов, указанный в предыдущем разделе, можно расширить к этой ситуации. Поскольку сохранение денежных средств при освобождении от платы за пользование товарами, полученными бесплатно государственными и муниципальными образовательными учреждениями для осуществления основной деятельности, может приравниваться к их получению, такой доход не учитывается на основании п. 22 ч.1 ст. 251 Налогового кодекса РФ.

Некоммерческая организация. К целевым доходам относятся имущественные права в виде права беспрепятственного пользования государственным и муниципальным имуществом, полученные некоммерческими организациями по решениям органов государственной власти и местного самоуправления об осуществлении ими уставной деятельности учитывать при определении базы по налогу на прибыль (п. 16 п. 2 ст. 251 Налогового кодекса РФ). При этом следует иметь в виду, что право бесплатного пользования государственной и муниципальной собственностью должно быть получено у некоммерческих организаций бесплатно на основании решений органов государственной власти и органов местного самоуправления. Таким образом, полученное им право бесплатного пользования государственным или муниципальным имуществом для осуществления уставной деятельности не признается доходом некоммерческой организации, если это право было передано соответствующим решением государственного органа или местного самоуправления государственный орган с указанием целевого назначения передаваемого имущества (Письмо Минфина России от 10.04.2018 № 03-03-06 / 3/23640). Правило не распространяется на государственные и муниципальные активы, которые не переданы государственным или муниципальным предприятиям в хозяйственное или оперативное управление.

Если имущество получено в безвозмездное пользование от учредителя

Второй суб. 11 ч. 1 ст. 251 НК РФ доходы в виде имущества, полученные российской организацией бесплатно от:

• учреждение, если уставный капитал получателя (плательщика) составляет более 50% от вклада органа плательщика (плательщика;

• физическое лицо, если уставный капитал принимающей стороны составляет более 50% вклада (доли) этого физического лица.

При этом из налоговой базы исключаются только активы, полученные участниками организации, владеющими более 50% долей в уставном капитале. Позиция Минфина России заключается в том, что передача прав собственности по ст. 11 ч. 1 ст. 251 НК РФ (Письмо от 05.04.2019 № 03-03-06 / 1/23924). Другими словами, организации, взявшие в долг у своих учредителей (акционеров) активы, независимо от размера их доли в уставном капитале, должны включать во внереализационные доходы выручку от свободного использования активов.

Расходы ссудополучателя

обратите внимание на текст кредитного договора. Дело в том, что искусство. 695 ГК РФ, возлагающая на заемщика обязанность содержать полученный объект в исправном состоянии, включая выполнение текущего и капитального ремонта, а также нести все расходы по его содержанию, содержит пункт позволяет установить иную процедуру распределения этих затрат непосредственно в контракте. Поэтому перед проведением ремонта или включением в расходы затрат на страхование необходимо убедиться, что договор не переносит соответствующие обязательства на кредитора.

Заемщик получает право учесть в расходах суммы, потраченные на содержание полученного имущества, в том числе затраты на ремонт, страхование и др., если, конечно, полученное имущество будет использовано при осуществлении деятельности, направленной на при получении дохода (п. 2 п. 1 ст. 253, ст. 260 Налогового кодекса РФ).

Налоговый учет у ссудодателя

Передача имущества в безвозмездное пользование независимо от его вида признается облагаемым НДС (абзац первый пункта 1 статьи 146 Налогового кодекса РФ Письмо Минфина России от 23.10.2018 г. (03-07-11 / 75858, Постановление ДА Дальневосточного округа от 15.05.2019 по делу № A51-16899 / 2018). Кредитор, передавая имущество в пользование заемщику, уплачивает этот налог в бюджет. База по НДС может быть определена равной стоимости аренды аналогичного объекта основных средств (п. 1 ст. 105.3, п. 2 ст. 154 Налогового кодекса РФ). Счет-фактура должна быть составлена в единственном экземпляре, так как получатель недвижимости не может принять вычет НДС.

Следует отметить, что НДС не взимается при оказании услуг по передаче основных средств в бесплатное пользование государственным органам и администрациям и органам местного самоуправления, а также государственным и муниципальным органам, государственным и муниципальным унитарным предприятиям (п пункта 2 статьи 146 ТУИР).

НДС, взимаемый в связи с переходом права собственности в безвозмездное пользование, не может быть учтен при исчислении налога на прибыль в составе расходов (п. 16 ст. 270 Налогового кодекса РФ). В случае перехода права собственности в безвозмездное пользование налогооблагаемым доходом

Активы, проданные в ссуду в пользование, должны быть исключены из состава амортизируемых активов (за исключением активов, переданных в ссуду в пользование государственным органам и местным администрациям, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям, в случаях, когда такая обязанность установлена законодательством Российской Федерации) (пункт 3 статьи 256 Налогового кодекса Российской Федерации). Займодавец не начисляет амортизацию с 1 числа месяца, следующего за месяцем, в котором основное средство было передано в безвозмездное пользование (п. 2 ст. 322, п. 6 ст. 259.1 Налогового кодекса РФ).

Кредитор может возобновить начисление амортизации в порядке, который применялся до передачи имущества в бесплатное пользование, начиная с 1-го числа месяца, следующего за месяцем, в котором основные средства были возвращены заемщиком (пункт 2 Закона 322) п.7 статьи 259.1 Налогового кодекса Российской Федерации).

Источники

- https://fingazeta.ru/business/nedvizhimost/467588