Как заполнить декларацию 3-НДФЛ? Как разобраться с деталями? Где найти пример? Могу ли я заполнить через интернет? Давайте подробнее рассмотрим эти вопросы.

Прежде всего, следует отметить, что декларацию можно заполнить тремя способами:

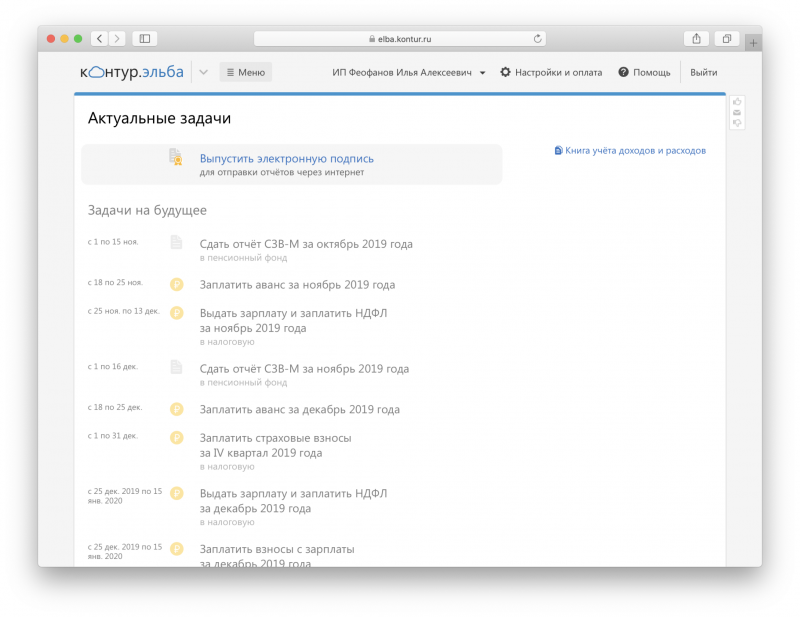

- Онлайн, на сайте Федеральной налоговой службы (ФНС). Для этого вам необходимо зарегистрироваться на сайте ФНС (www.nalog.ru) и, следуя инструкциям, заполнить форму из личного кабинета.

- Скачав программу для компиляции с сайта ФНС. Программа скачивается с сайта ФНС (www.nalog.ru/rn77/program//5961249/) и скомпилирована с учетом указанных в ней необходимых требований.

Если вы решили выбрать этот способ заполнения декларации, вы можете воспользоваться представленной видеоинструкцией, в которой шаг за шагом показана вся процедура.

Что такое налоговая декларация 3-НДФЛ? Когда и зачем готовится этот документ? Правила и образец заполнения, важные нюансы и другая необходимая информация.

Что это за документ

Порядок заполнения декларации З-НДФЛ определяется действующим федеральным законодательством России. Благодаря подробным инструкциям, разработанным ФНС России, индивидуальные предприниматели, самостоятельно составляющие и подающие в контролирующие органы различные отчеты, смогут заполнить данную форму декларации. Несмотря на это, они должны руководствоваться некоторыми статьями Налогового кодекса, чтобы избежать ошибок при определении совокупного годового дохода.

Чтобы не ошибиться при заполнении декларации, налогоплательщикам, которые должны отчитываться по данной форме, следует внимательно ознакомиться с примерами правильно составленных форм, которые публикуются на демонстрационных стендах в налоговых инспекциях, а также на страницах специализированных сайты услуг. Также следует учитывать, что при подаче декларации налоговый инспектор внимательно проверит декларацию на правильность заполнения. Если инспектор обнаруживает даже незначительную ошибку, он сообщает об этом лицу, подающему декларацию. Что касается полноты предоставленной информации, ответственность лежит непосредственно на налогоплательщике.

Если указанные данные не увеличивают размер налоговой нагрузки налогоплательщика, штрафные санкции на него не налагаются. Когда в результате проведенной корректировки выяснится, что индивидуальный предприниматель или рядовой гражданин не полностью рассчитал свои налоговые обязательства, ему придется перечислить налог в бюджет, уплатить штраф и пени.

Многих российских налогоплательщиков интересует вопрос: что такое декларация 3-НДФЛ? Этот документ является основной формой отчетности для индивидуальных предпринимателей и простых граждан, получивших дополнительный доход в течение отчетного года. В этой декларации также содержится информация о налоговых льготах и льготах, полученных за тот же период.

При определении налоговых обязательств необходимо определить общий годовой доход, в который могут входить полученные средства:

- от продажи недвижимости (городские квартиры, загородные коттеджи, земельные участки, приватизированные дачи и т д);

- от продажи любого имущества;

- при получении электронных переводов из-за границы;

- от полученного выигрыша (сумма которого превышает 4 000,00 руб.);

- при продаже автомобиля (этот закон распространяется на автомобили, находящиеся в собственности налогоплательщика менее 3 лет);

- от сдачи в аренду недвижимости и тд

С формой и правилами заполнения платежной ведомости Т-53 можно ознакомиться здесь.

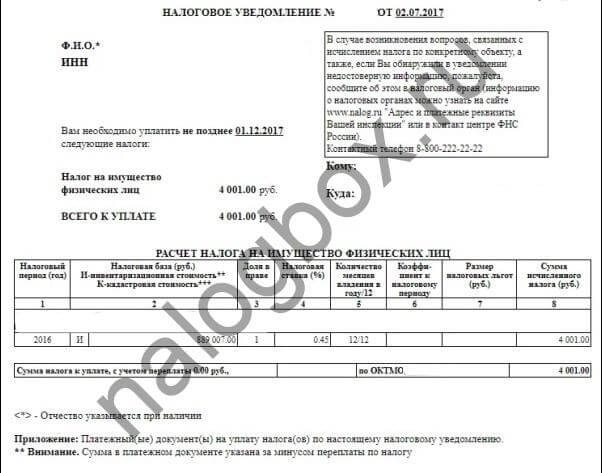

Кто подает заявление 3-НДФЛ. Куда подавать декларацию 3-НДФЛ. Срок подачи заявок 2021 год. Порядок заполнения. Инструкция по наполнению. Фронтиспис: кепка; информация о налогоплательщике; сведения о документе, удостоверяющем личность; номер телефона налогоплательщика; подпись и дата. Заполнив 3-НДФЛ при декларировании дохода и проводке налогового вычета.

Срок сдачи — 30 апреля года, следующего за эталонным. Вы должны декларировать свой доход за 2020 год до 30 апреля 2021 года. Если требуется вычет, подача декларации разрешена в любое время года.

Самый простой способ — заполнить форму в личном кабинете на сайте nalog.ru. Там вам не придется разбираться в полях и таблицах, просто введите данные в строки формы и в результате автоматически сформируется декларация.

Если такой возможности нет (на сайте нет регистрации), заполнить декларацию 3-НДФЛ поможет программа «Декларация», которую можно бесплатно скачать на сайте ФНС. Если вы заполняете 3-НДФЛ вручную, текстовые и числовые поля (ИНН, дробные поля, суммы и т.д.) пишутся слева направо, начиная с крайней левой ячейки или границы, в верхнем регистре. Если после заполнения поля остаются пустые ячейки, вставляются прочерки. Перед отсутствующим элементом во всех ячейках есть тире.

При заполнении декларации нельзя делать никаких ошибок и исправлений, используются только черные или синие чернила. Если 3-НДФЛ компилируется на компьютере, числовые значения выравниваются по правому краю. Вы должны печатать шрифтом Courier New с размером от 16 до 18. Если одной страницы раздела или листа было недостаточно для отражения всей информации, используйте необходимое количество дополнительных страниц того же раздела или листа.

Суммы устанавливаются с указанием копеек, за исключением суммы налога, которая округляется до полного рубля: при сумме менее 50 копеек отбрасываются, от 50 копеек и выше округляются до целого рубля. Пересчет доходов или расходов в иностранной валюте в рубли осуществляется по курсу ЦБ РФ на дату фактического получения доходов или расходов. Заполнив необходимые страницы декларации, не забудьте пронумеровать страницы в поле «Страница», начиная с 001 до запрашиваемой в заказе. Все данные, внесенные в декларацию, подтверждаются документами: к декларации приложите копии. Для перечисления документов, прилагаемых к 3-НДФЛ, рекомендуется заполнить специальный реестр.

3-НДФЛ — форма, заполняемая физическими лицами и отражающая размер их дохода за финансовый период (год). Декларацию в ИФНС подают либо предприниматели, которые обязаны отчитываться, либо граждане, которые в прошлом году имели такое обязательство или необходимость получения вычета по НДФЛ. Несмотря на то, что декларацию обычно подают за год, законодатель

Как подать 3-НДФЛ за 3 года

Декларации 3-НДФЛ на 3 года можно подавать в ИФНС:

- лично посетив филиал ФНС или через ближайший МФЦ;

- по почте (со списком вложений и уведомлением);

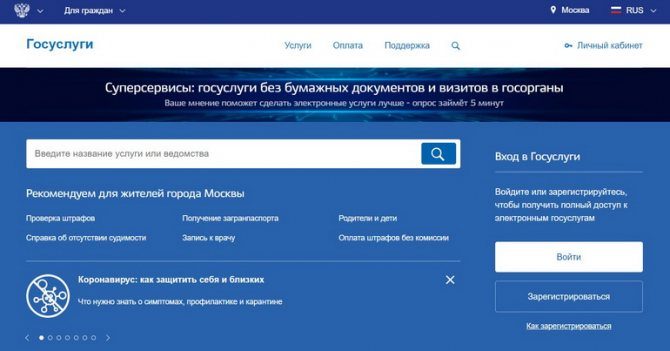

- через «Личный кабинет» на сайте ФНС или через портал «Госуслуги».

При подаче 3-НДФЛ в ИФНС или МФЦ заявитель должен иметь паспорт (другой удостоверяющий документ) и оригиналы приложений. При отправке отчета по почте прилагаются только оригиналы форм, полученных специально для фиксации удержания, например справка 2-НДФЛ. Остальные документы прилагаются в копиях, которые не нужно заверять. Отчет, переданный через Интернет, заверяется электронной подписью заявителя. Надо сказать, что формирование онлайн-документа занимает гораздо меньше времени, чем составление декларации вручную.

Пример

Рассмотрим, как заполнить 3-НДФЛ через 3 года при покупке квартиры в 2018 году стоимостью 2500000 рублей. Справки 2-НДФЛ представлены работодателем и содержат следующую информацию: налогооблагаемый доход работника за 2018 год составил 658 200 рублей, за 2019 год — 638 100 рублей, за 2020 год — 702 300 рублей. Налог удерживается агентом по ставке 13%. Налоговые вычеты ранее не применялись. Сгенерированный набор деклараций, состоящий из 3-х отчетов, будет выглядеть так:

Ответить на этот вопрос поможет данная статья, а также подборка материалов с нашего сайта.

Пошаговая инструкция по заполнению декларации 3-НДФЛ онлайн

Если вы получили незадекларированный доход в течение года, вы должны сообщить в налоговое агентство до 30 апреля следующего года. Кроме того, декларация подается, если вы желаете получить налоговый вычет.

В обоих случаях удобнее пользоваться онлайн-сервисом на официальном сайте ФНС. Мы расскажем, как подготовиться к подаче декларации и правильно заполнить онлайн-документ.

Зарегистрируйтесь на сайте ФНС

Декларацию 3-НДФЛ можно заполнить и подать на сайте налоговой инспекции. Для этого вам необходимо войти в личный кабинет. Сделать это можно тремя способами.

Авторизуйтесь через Госуслуги. Для входа в личный кабинет используйте логин и пароль портала госуслуг. Услуга доступна пользователям с подтвержденной учетной записью.

Как получить верифицированный аккаунт на госуслугах

Используйте электронную подпись. Для регистрации требуется квалифицированная электронная подпись. Его получают в аккредитованном удостоверяющем центре. Вы можете подать заявку на производство онлайн, и вам нужно прийти лично, чтобы получить ключ электронной подписи. Электронная подпись для людей стоит от 1500 руб ₽.

Получите регистрационную карту. Налоговая служба выдает регистрационную карточку — лист с логином и паролем для доступа к сайту. Вы можете связаться с любым контролем, а не только по месту регистрации. При себе необходимо иметь паспорт, оригинал или копию ИНН.

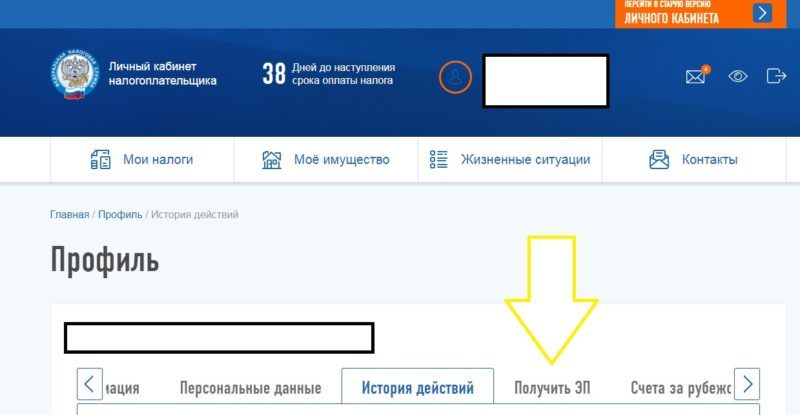

Получите электронную подпись

Электронная подпись необходима для заполнения и подачи 3-НДФЛ на налоговом сайте. Для этого подойдет неквалифицированная электронная подпись, которую можно получить бесплатно. На сайте nalog.ru перейдите в свой профиль и с помощью стрелки вправо перейдите на вкладку «Получить электронную подпись». Выберите, где вы будете хранить свою подпись, установите пароль и нажмите «Отправить запрос».

Налоговые органы рекомендуют хранить электронную подпись в облаке ФНС, но если вы не уверены в безопасности портала, вы можете загрузить электронную подпись на свой компьютер. Подпись будет готова в течение 24 часов. Если в следующий раз вы перейдете на вкладку «Получить электронную подпись», вы увидите «Сертификат успешно получен».

Важно: пароль электронной подписи необходимо запомнить или сохранить. Не подлежит восстановлению. Чтобы получить или зарегистрировать электронную подпись, пролистайте элементы со стрелкой справа

Чтобы получить или зарегистрировать электронную подпись, пролистайте элементы со стрелкой вправо

Если у вас уже есть квалифицированный ES, используйте его. Вам необходимо подключить носитель электронной подписи к своему компьютеру и выбрать в профиле функцию «Зарегистрировать существующую квалифицированную подпись». Сервис автоматически находит сертификат ключа ЭП, проверяет его и регистрирует на портале.

Инструкция, как заполнить 3-НДФЛ онлайн

В личном кабинете на сайте nalog.ru нажмите на значок «Жизненные ситуации». Выберите «Подать личную налоговую декларацию», а затем — «Заполнить онлайн».

Интерфейс онлайн-декларации разделен на пять блоков. Заполните каждый блок последовательно и нажмите «Далее». Если вам необходимо исправить информацию в предыдущем блоке, нажмите «Назад». Перед каждой строкой есть предложения — чтобы увидеть их, щелкните значок вопроса.

Шаг 1: Заполните блок «Данные». В поле укажите год, за который представляется декларация, и налоговое резидентство. Граждане, находящиеся на территории Российской Федерации не менее 183 календарных дней в течение года, считаются резидентами.

Действует правило: на один год — 3-НДФЛ, засчитывается только финальная версия. Колонка «Вы впервые подали налоговую декларацию за выбранный год?» сделано для тех, кто уже отправлял декларацию раньше, но хочет что-то исправить или добавить. Чтобы заполнить доработанную декларацию 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой ревизии, 2 — для второй и так далее.

Первый этап заполнения декларации 3-НДФЛ

Первый этап заполнения декларации 3-НДФЛ

Шаг 2: Заполните блок «Доход». В этом блоке декларируется только доход. Если вы продали квартиру и потратили деньги на покупку новой в этом году, ваш доход равен нулю.

Работодатель объявляет зарплату и она автоматически появляется в блоке. Чтобы указать другие записи, нажмите кнопку «Добавить источник».

В появившемся поле «Источник №2» выберите из списка тип и тип дохода.

Пример Вы получили доход от продажи квартиры. Выберите столбец «Один или другой источник». В поле «ФИО / ФИО» напишите имя покупателя, затем выберите нужный код из выпадающего списка: 1510 — продажа недвижимости (квартира, комната, дом, дом с садом и земельным участком) список источник дохода, с которого вы хотите платить налоги

Выберите из списка источник дохода, с которого вы хотите платить налоги

После выбора источника введите сумму дохода и заполните остальные всплывающие поля. На какой-то доход, например, от продажи квартиры, можно сразу подать заявление на налоговый вычет.

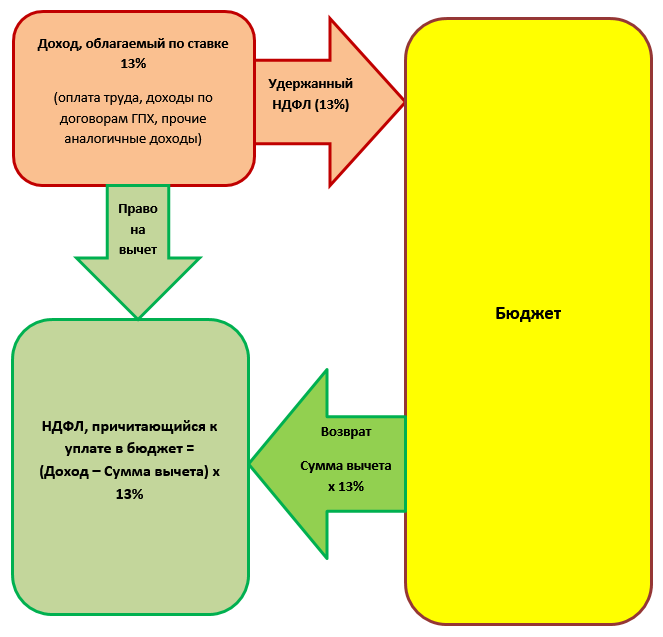

Шаг 3 и 4: Заполните блоки налоговых вычетов. Налоговые вычеты — это сумма, на которую вы можете уменьшить свой доход. Например, ваш годовой доход от сдачи квартиры в аренду составляет 240 000 рублей. Но вы имеете право на социальный вычет — вы заплатили 90 000 рублей за обучение в университете. Это означает, что ваш налогооблагаемый доход составляет 240 000 — 90 000 = 150 000 рублей ₽.

Закон ограничивает размер вычетов, то есть определяет максимальную сумму расходов, на которую может быть получен налоговый вычет.

По социальным отчислениям лимит составляет 120 000 рублей, по имущественным отчислениям — 2 000 000 рублей, по процентам по ипотеке — 3 000 000 рублей. Установите флажки, чтобы указать вычеты.

вы можете выбрать несколько вычетов одновременно. На следующей вкладке введите сумму удерживаемых расходов.

Установите флажки для желаемых удержаний

Установите флажки для желаемых удержаний

Как получить налоговый вычет

Если вы уже получали часть имущественного вычета в предыдущие годы, выберите «Да» в поле «Вы уже запрашивали вычет имущества?» и указать размер отчислений за предыдущие периоды.

Важно: вы должны указать не сумму полученных вами платежей, а размер вашего дохода за прошлые расчетные периоды.

Если вы заполняете декларацию 3-НДФЛ только для указания дохода, пропустите этот блок и сразу нажмите «Далее».

Шаг 5: Проверьте информацию. В блоке «Просмотр»

заполненная декларация отображается в формате PDF, сумма налога и транскрипт с расчетом.

вы должны приложить отсканированные копии документов или их фотографии, подтверждающие доходы, расходы и право на получение вычетов. Для каждого дела нужен свой пакет документов. Перед отправкой убедитесь, что декларация верна.

Система автоматически рассчитает сумму налога

Система автоматически рассчитает сумму налога

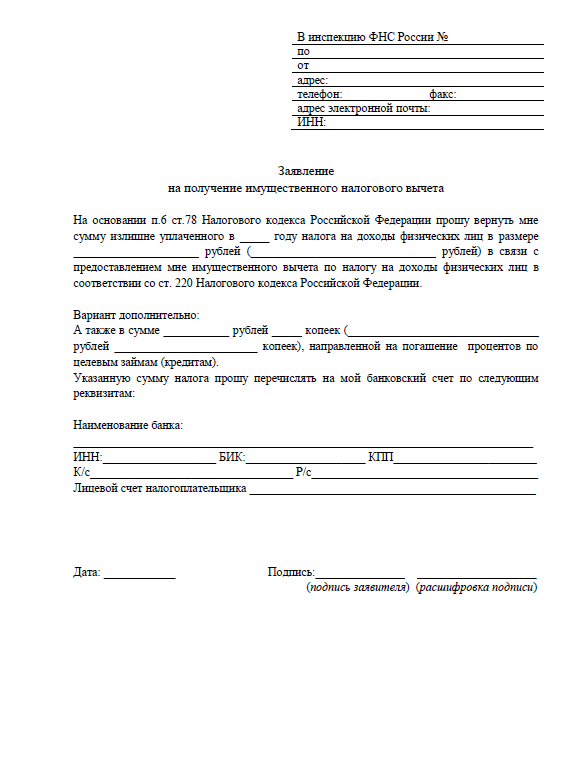

Шаг 6: Подайте заявку на налоговый вычет. Для получения налогового вычета необходимо не только указать это в декларации, но и подать отдельное заявление. Без декларации никакие вычеты не производятся.

Вернитесь в раздел «Жизненные ситуации» и выберите «Запросить налоговые вычеты». Укажите вид удержания и заполните четыре блока: данные, отчет о прибылях и убытках, расходы на удержание, подтверждающие документы.

Источники

- https://sovetadvokatov.ru/360-zapolnenie-deklaracii-3-ndfl.html

- http://znaydelo.ru/document/kak-zapolnit-deklaraciyu-3-ndfl.html

- https://how2get.ru/nalogi/ndfl/kak-zapolnit-3ndfl/

- https://spmag.ru/articles/kak-zapolnit-deklaraciyu-3-ndfl-za-3-goda

- https://www.eduklgd.ru/problema/kak-samostoyatelno-zapolnit-deklaratsiyu-3-ndfl-chto-eto-takoe-kak-poluchit-nalogovye-vychety.html