- Как сдать квартиру в аренду официально, и какой налог придется заплатить

- СДАЕМ КВАРТИРУ В АРЕНДУ: все о налогах в 2020

- Размер налога за сдачу квартиры в 2020 году

- Что будет, если не платить налог

- Можно ли сдавать квартиру и не платить налоги?

- Сдача квартиры в аренду: тонкости

- НДФЛ – 13%

- Индивидуальный предприниматель (УСН)

- Индивидуальный предприниматель (Патент)

- Какие существуют варианты уплаты налогов

- Физические лица

- Самозанятые

- Индивидуальные предприниматели

- Общая система налогообложения

- Упрощенная система налогообложения

- Патентная системе налогообложения

- Плати налоги и не бойся соседей

Если квартира, которую вы унаследовали, пуста, и вы готовы рискнуть и сдать ее, мы рекомендуем вам оформить эту дополнительную прибыль

Как сдать квартиру в аренду официально, и какой налог придется заплатить

Если квартира, которую вы унаследовали, пуста, и вы готовы рискнуть и сдать ее, мы рекомендуем вам официально оформить этот дополнительный доход. Как это сделать, вместе с МТБлогом разобрался корреспондент агентства «Минск-Новости».

Фото иллюстративное, фото Depositphotos

Фото иллюстративное, фото Depositphotos

Аренда квартиры предполагает получение собственником материальной выгоды, поэтому вся полученная прибыль облагается налогом по закону. В зависимости от налогового режима, выбранного собственником

СДАЕМ КВАРТИРУ В АРЕНДУ: все о налогах в 2020

Аренда квартиры предполагает получение собственником материальной выгоды, поэтому вся полученная прибыль облагается налогом по закону. В зависимости от выбранного владельцем налогового режима ставка может варьироваться от 4% до 13%.

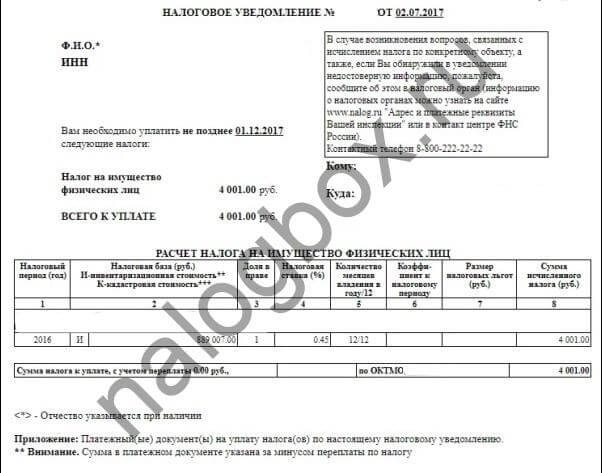

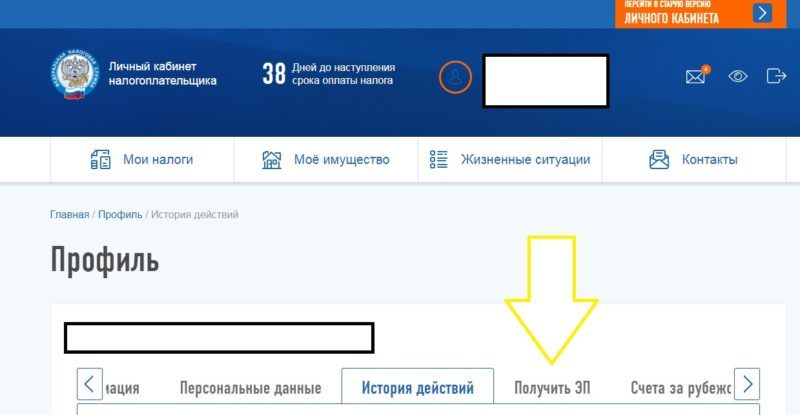

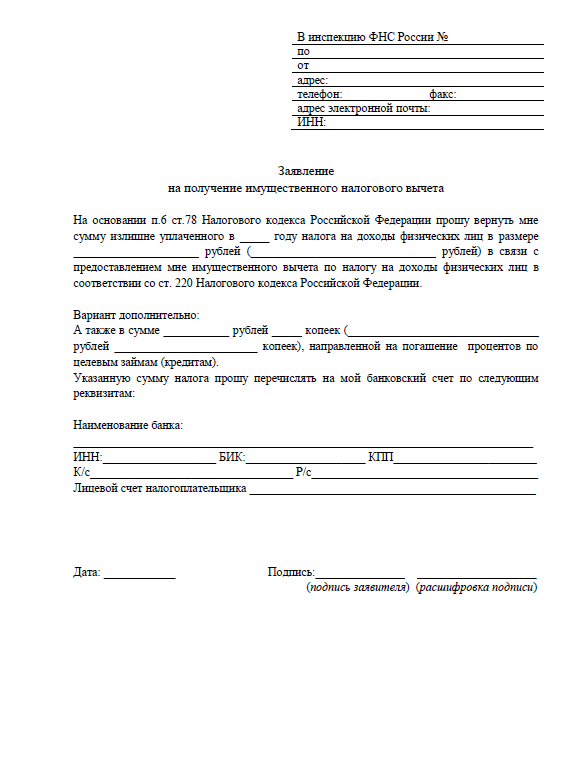

Налогоплательщик должен сам заполнить декларацию 3-НДФЛ и подать ее в ФНС до 30 апреля года, следующего за отчетным (в 2020 году срок подачи декларации на 2019 год в связи с эпидемиологической ситуацией продлен до 30 апреля. Июль 2020 г.). В противном случае вам грозит штраф от 20% до 40% от невыплаченной суммы.

Есть ряд нюансов, которые помогут вам сэкономить и избежать налоговых штрафов при аренде квартиры.

Размер налога за сдачу квартиры в 2020 году

При заключении сделки по аренде квартиры заключается договор аренды жилого помещения. В нем обязательно указана стоимость услуги, т.е сумма, которую арендодатель получает ежемесячно. Именно с этого дохода собственник должен платить налог, и это обязательство возникает автоматически с момента получения первого платежа. Аренда квартиры без уплаты налогов возможна только при условии, что заключен договор на бесплатное пользование помещением.

Арендодатель вправе выбрать одну из четырех систем налогообложения, от которых будет зависеть ставка налога:

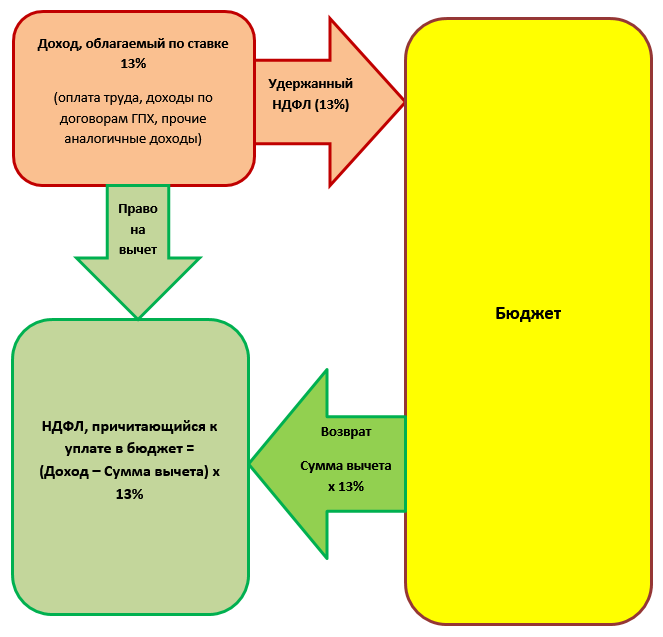

НДФЛ — 13% для граждан РФ, 30% для нерезидентов, то есть тех, кто прожил в России менее 183 дней за предыдущие 12 календарных месяцев (фактически календарный год считается предыдущим). Это самый распространенный и простой вариант при аренде квартиры. Собственник заключает договор аренды с резидентами, и налог уплачивается согласно указанной в нем стоимости. Собственник самостоятельно подает декларацию по форме 3-НДФЛ.

Патент — 6% (только для индивидуальных предпринимателей). Владельцы, имеющие статус индивидуального предпринимателя, могут получить патент на срок от 6 до 12 месяцев. Поэтому налог в размере 6% от среднегодового дохода необходимо уплачивать единовременным платежом.

СТС — 6% (только для индивидуальных предпринимателей). Кроме того, индивидуальные предприниматели могут уплачивать налог по упрощенной системе: 6% от арендной платы, установленной договором. Выплата предоплаты налога также ожидается ежеквартально.

Профессиональный подоходный налог — 4% для граждан и 6% для индивидуальных предпринимателей. Граждане и индивидуальные предприниматели могут зарегистрироваться на сайте My Tax или в мобильном приложении в качестве самозанятых. Налог для первой категории составит 4% от арендной платы, для второй — 6%.

Однако следует отметить, что, несмотря на то, что самозанятый может арендовать любое количество квартир, его совокупный годовой доход не должен превышать 2 400 000 000 рублей, то есть в месяц не должен получать более 200 000 рублей.

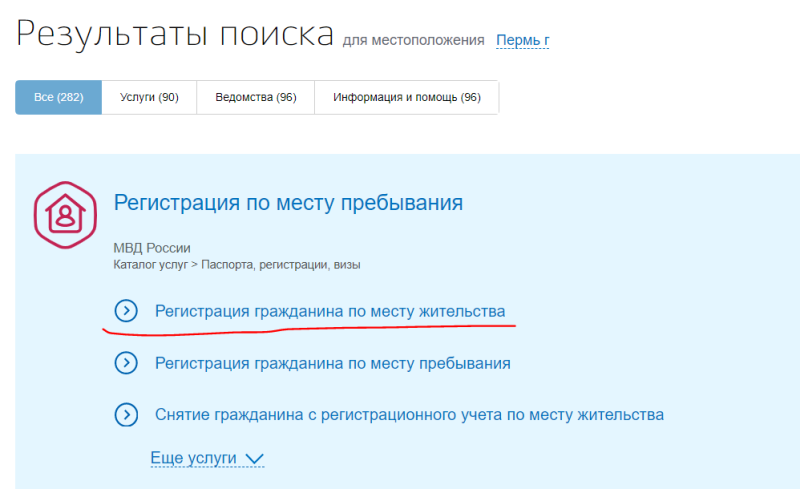

Новейшая налоговая система для самозанятых действует только с 1 января 2019 года. Изначально она была доступна только в регионах Татарстана, Москве, Калуге и Москве. С 1 января 2020 года это право также может осуществляться в Санкт-Петербурге, Республике Башкортостан, Красноярском и Пермском краях, Ненецком автономном округе, ЯНАО, Ханты-Мансийском автономном округе, Тюмени, Ленинграде, Воронеже, Волгограде, Омске, Сахалине, Ростов, Нижний Новгород, Новосибирск, Самара, Свердловск и Челябинск.

Что будет, если не платить налог

Часто возникает вопрос, как налоговая инспекция может узнать об аренде квартиры, если декларация не подана. Фактически, большинство случаев являются домашними, то есть об этом могут поговорить соседи, участковый или управляющая компания. Особенно часто это происходит, если жильцы нарушают правила жизни в многоквартирном доме, например, шумят, устраивают домашние дела или ведут необщительный образ жизни.

В целом налоговая служба имеет достаточно широкий круг полномочий, в том числе возможность проводить проверки на местах. В частности, такие рейды могут проводиться на основании данных Росреестра, особенно если у собственника много квартир или в них прописаны временно зарегистрированные граждане. Другой вариант проверки — это запрос в банк для выяснения регулярных операций по счету собственника квартиры.

Можно ли сдавать квартиру и не платить налоги?

Единственный вариант, когда не нужно платить налоги, — это когда имуществом можно пользоваться бесплатно. Официально это может быть оформлено бесплатным пользовательским соглашением. Его можно заключить с родственниками или с незнакомыми людьми. Такой договор может быть заключен на ограниченный или неограниченный срок, при этом важно указать, что право пользования жилым помещением устанавливается бесплатно. Все остальные права и обязанности обеих сторон, такие как расходы, связанные со счетами, утилизацией мебели и оборудования в квартире, прописываются в этом соглашении, аналогичном стандартному. Особенность бесплатного договора заключается в том, что оплата проживания не взимается, а значит, нет дохода, с которого нужно платить налог.

Сдача квартиры в аренду: тонкости

Многих арендодателей смущает формулировка налоговых платежей за прошедший календарный год. Часто возникает вопрос, нужно ли платить, если срок аренды был меньше одного года, например 11 месяцев. Здесь ответ однозначный: вы должны заплатить с учетом совокупного дохода за все месяцы прошлого года за сдачу объекта недвижимости с полученным доходом.

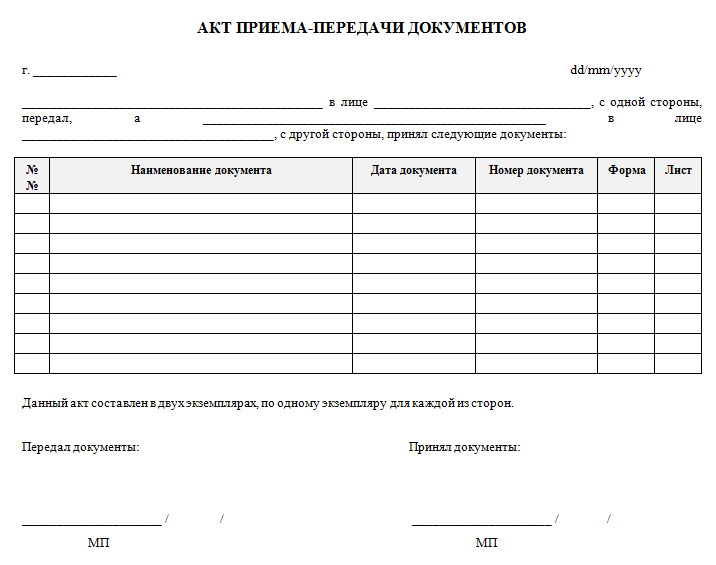

Еще один важный момент: если договор заключен на срок от 12 месяцев, то его необходимо зарегистрировать в Росреестре. В этом случае вам придется заплатить комиссию в размере 2000 рублей.

Все предпочитают заключать контракты на 11 месяцев, а по истечении срока они могут быть продлены на такой же или любой другой срок.

Рассмотрим, какой из вариантов выгоднее для владельцев элитных квартир при их аренде (сдаче в аренду) на примере одной из квартир:

В этом случае вы можете использовать любую из систем, за исключением налогообложения как самозанятый человек, так как общий доход за год превышает лимит, установленный для данной категории граждан.

НДФЛ – 13%

Хозяин сдает квартиру за 280 000 руб в месяц индивидуальный предприниматель не регистрируется: в результате ставка НДФЛ для него составила 13%. За год его доход составит 3 360 000 рублей. В результате ему придется заплатить гонорар в размере 436 800 рублей.

Итого: 436 800 руб.

Индивидуальный предприниматель (УСН)

Хозяин сдает квартиру за 280 000 руб в месяц, зарегистрирован индивидуальным предпринимателем (ИП) и выбирает упрощенную систему налогообложения (УСН) со ставкой 6%. За год его доход составит 3 360 000 рублей, налог — 201 600 рублей. При этом индивидуальный предприниматель также обязан уплатить страховые взносы в размере 40 874 рубля. (в 2020 г.) и 1% от дохода свыше 300 000 руб или 30 600 руб.

Итого: 201 600 + 40 874 + 30 600 = 273074 руб.

Индивидуальный предприниматель (Патент)

Хозяин сдает квартиру за 280 000 руб в месяц, он регистрируется как ИП и получает патент, его стоимость определяется исходя из площади и региона расположения объекта, в нашем случае стоимость патента на 1 год составит 92 466 рублей. Индивидуальный предприниматель также обязан уплатить фиксированные страховые взносы в размере 40 874 рубля. (в 2020 г.) и 1% потенциального может получить годовой доход более 300000 руб. — 12 411 руб.

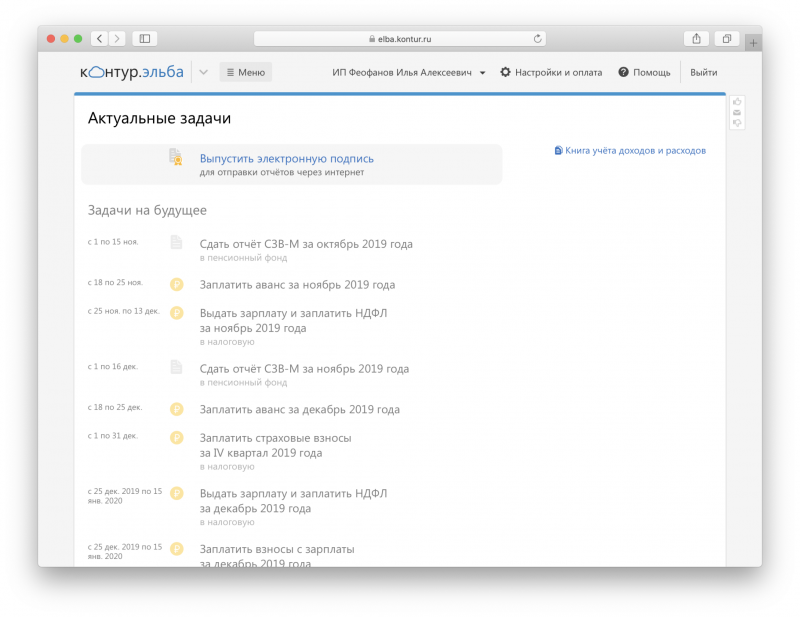

Варианты уплаты налогов при аренде квартиры в зависимости от выбранной системы налогообложения и возможных последствий неуплаты.

Какие существуют варианты уплаты налогов

В зависимости от планомерности сдачи квартиры в аренду, размера дохода граждане могут выбирать, как они будут платить налог.

Физические лица

Снять квартиру имеют право лица, не имевшие самозанятости, или индивидуальные предприниматели. Они должны платить налог в размере 13% от суммы, полученной арендатором за пользование помещением. Если годовой доход превышает 5 миллионов рублей, то ставка НДФЛ повышается до 15%. При этом перечисленные за коммунальные услуги деньги, рассчитанные без применения квартирных приборов учета, добавляются к квартплате.

При этом следует помнить: освобождать индивидуального предпринимателя не требуется, если они снимают «ненужную» квартиру. Если недвижимость приобретается с целью сдачи в аренду жилого помещения, она сдается систематически, доход от квартиры является основным, собственник должен зарегистрироваться в качестве предпринимателя.

Самозанятые

Регистрироваться в качестве самозанятых могут не только фрилансеры, но и граждане, снимающие квартиру. Главное условие для этого — ежемесячный доход от недвижимости не превышает 200 тысяч рублей.

При соблюдении условий самозанятости лицо имеет право на получение налоговых льгот при аренде квартиры:

- помещение сдается физическим лицам — налог 4 %;

- юридические лица — сумма к оплате составляет 6% от арендной платы.

Такая форма оформления для уплаты налогов за аренду жилплощади более выгодна, чем регистрация ИП или уплата НДФЛ. Это также удобнее: все операции осуществляются онлайн с помощью приложения «Мой налог».

Индивидуальные предприниматели

Если в видах деятельности индивидуального предпринимателя присутствует пункт «сдача внаем собственного или сдаваемого в аренду жилого имущества и управление им», доход, полученный от этой деятельности, признается предпринимательским. Затем необходимо заплатить налоги за аренду квартиры в размере, рассчитанном по правилам выбранного налогового режима.

Общая система налогообложения

Наименее прибыльный вариант для бизнеса по аренде недвижимости — ОСНО. Ставка по нему не отличается от ставки для физических лиц и составляет 13%. Индивидуальный предприниматель может получить вычет, так как его профессиональная деятельность требует дополнительных затрат. Снижение налога в указанном порядке не предусмотрено другими налоговыми режимами.

Помимо высокой процентной ставки, за вычетом перечисления платы за аренду квартиры предпринимателем на ОСНО, необходимо подавать декларацию по НДС. Хотя используемые услуги по переселению жилья не облагаются НДС, вам необходимо будет заполнить и подать документ в инспекцию.

Упрощенная система налогообложения

Индивидуальный предприниматель по упрощенному налоговому режиму уплачивает налог в размере 6% от суммы, полученной арендаторами от арендной платы. Деньги, перечисленные на оплату коммунальных услуг без счетчика, добавляются к квартплате.

Напомним, что годовой доход при использовании упрощенной системы налогообложения ограничен 150 миллионами рублей. Если этот лимит превышен, но не более 200 миллионов рублей, ставка налога повышается до 8 %.

Патентная системе налогообложения

Индивидуальный предприниматель вправе получить патент на соответствующий вид деятельности. В этом случае он освобождается от уплаты подоходного налога с аренды жилого помещения. Вам нужно будет определить, что выгоднее: заплатить фиксированный взнос или купить разовый патент на определенный период. Цены на получение документа различаются в зависимости от субъекта РФ.

вы можете приобрести патент на срок от 1 до 12 месяцев. Следовательно, его нужно получать снова каждый год.

Тетя вышла замуж, поехала в Крым на НРД и подарила мне однушку в Крылатском. Пока живу с родителями, так как учусь в университете, и не хочу беспокоиться о буднях. Я начал сдавать квартиру знакомым, чтобы сэкономить на будущее. И друзья в один голос советуют сдавать его не на месяц, а посуточно, мол, таким образом вы получаете больше денег. Но, насколько я понимаю, это ужасная запара. Скажите, а на сутки снимать выгодно или все это сказка? Интересует: с чего начать, сколько времени займет, приедет ли налоговая инспекция? Вадим С.

Плати налоги и не бойся соседей

Если посуточная аренда квартиры стала вашим постоянным делом, то ее придется оформить официально.

Снять квартиру и не платить налоги — большой соблазн (по некоторым данным, сегодня 98% россиян получают доход, снимая жилье в тайне от государства). Но если посуточная аренда квартиры стала вашим постоянным делом, то ее придется оформить официально, особенно если речь идет о разных объектах недвижимости.

Вы должны платить налоги практически со всех доходов, даже от выигрыша в лотерею, даже от платы за нарисованный логотип. Налоговая служба не дремлет! Эта служба имеет широкие полномочия по выявлению «ловкачей» среди арендаторов квартир. В один «хороший» день к вам могут приехать налоговые органы.

Поэтому лучше легализовать. В противном случае вы превратитесь в представителя теневого бизнеса и можете стать фигурантом мгновенного уголовного дела. Вполне возможно заплатить штраф до 300 тысяч рублей или даже сесть в тюрьму на срок до 1 года в случае умышленного нарушения требований налоговой системы — если собственник не уплатил налоги на сумму более 900 тысяч рублей три года подряд (ст. 198 УК РФ).

Но в большинстве случаев «уклоненные от обвинений» влекут за собой административную ответственность и выплату основной суммы долга, штрафы и пени. Эти деньги можно взыскать только в суде. Штраф составит 20% от суммы неуплаченного налога (ст. 122 Налогового кодекса РФ), а если суд докажет, что гражданин умышленно уклонился от уплаты, то 40%. Штраф за непредставление налоговой декларации составляет 5% от неуплаченной суммы за каждый месяц просрочки, штраф — 1/300 ключевой ставки РЦБ за каждый день просрочки.

В случае рецидива штрафы должны быть уплачены двузначными числами. Несколько лет назад суд Москвы приговорил владельца к штрафу в 100 тысяч рублей за уклонение от уплаты налогов.

Источники

- https://minsknews.by/kak-sdat-kvartiru-v-arendu-oficzialno-i-kakoj-nalog-pridetsya-zaplatit/

- https://evspb.ru/articles/sdaem-kvartiru-v-arendu-vse-o-nalogax-v-2020/

- https://nedprofi.ru/nalogi/sdacha-kvartiry-v-arendu

- https://nachas.ru/blog/nalogovye-tonkosti-shpargalka