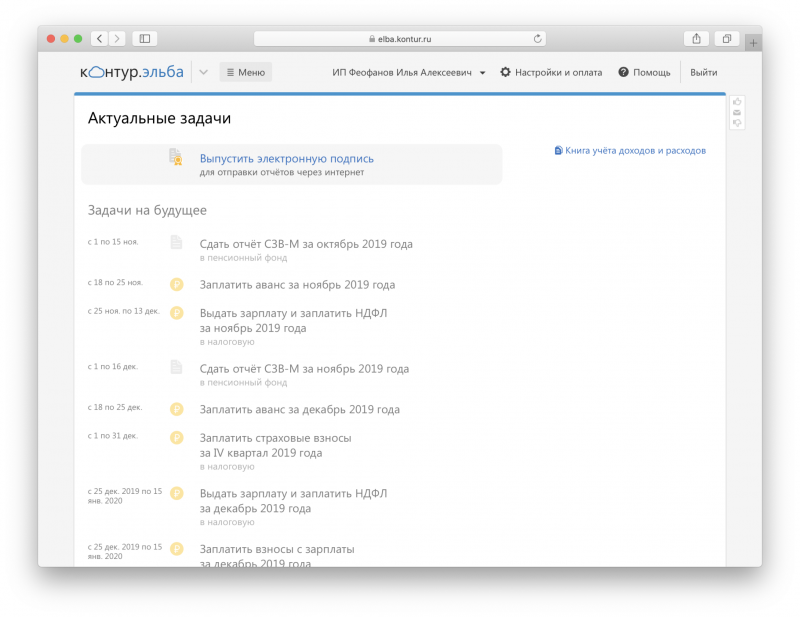

Чтобы избежать недоимки по налогам, необходимо ознакомиться со всеми нюансами этого вопроса.

Недоимка по налогам физических и юридических лиц, проводки

Возникновение налоговой задолженности — крайне неприятное событие как для физических, так и для юридических лиц, которое может привести к еще более неблагоприятным последствиям при отсутствии мер по ее устранению. Таким образом, каждый менеджер и бухгалтер должны знать, что такое налоговая задолженность, какие проводки должны быть сделаны при принятии решения об их устранении и в каких случаях налоговая задолженность может быть списана.

Что такое задолженность? Суть, порядок взыскания Что такое задолженность? Обычно этот термин означает налоговую задолженность. Долг — это один из критериев, определяющих

РФ и Российская империя

Отвечая на вопрос о том, какая задолженность имеется в настоящее время на территории Российской Федерации, важно помнить, что это неуплаченная или своевременная сумма налога (статья 11 Налогового кодекса Российской Федерации).

В Налоговом кодексе Российской Федерации также указано, что сбор может быть обязательным. Однако это возможно только по истечении срока, запрошенного подрядчиком.

Напомним, одно из событий по невыплате задолженности связано с зарплатой; их накопление на 1 января 1896 г составило 115 152 476 руб. Кроме того, имеются отсроченные платежи на сумму 2 175 437 руб. Причина — в системной инфраструктуре. Просроченная задолженность возникла из-за несоответствия заработной платы фермера рентабельности его бизнеса. На это повлияли и другие факторы, но указанный является основным.

Каждый гражданин, организация, индивидуальный предприниматель обязан перед государством, в том числе налоговой, вносить взносы в бюджет субъекта (области, края, района). Этот момент регулируется статьей 57 Конституции страны, имеющей наибольшее юридическое значение по сравнению с другими нормативными актами. С помощью этих налогов, пошлин, взносов субъект и страна в целом может содержать государственные учреждения (больницы, детские сады, школы), предоставлять финансовые ресурсы вооруженным силам, стимулировать экономику и структурировать пенсионные выплаты гражданам. Налоговая задолженность является серьезным нарушением закона и влечет административную и уголовную ответственность.

Ответственность

В случае систематической неуплаты налогов

Налоговый кодекс предусматривает следующие виды ответственности за задолженность по налогам:

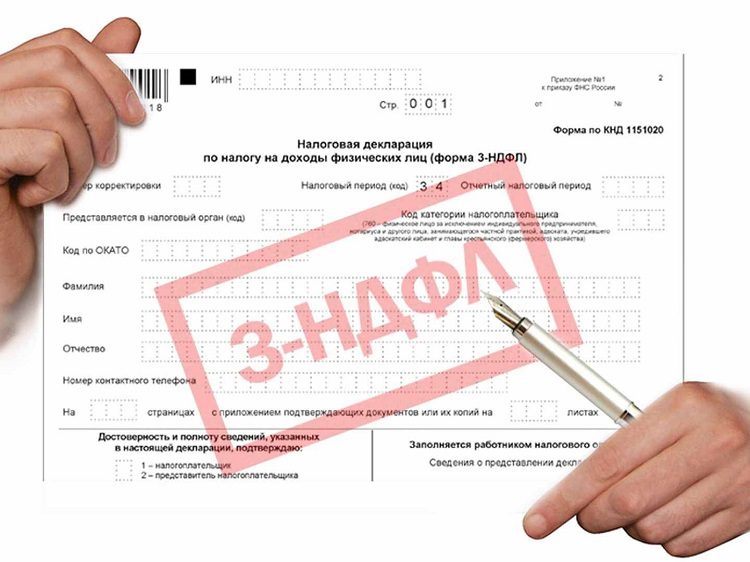

- санкция, выражающаяся в обязательстве выплатить 20% долга. Применяется в соответствии со статьей 122 Налогового кодекса, если гражданин сознательно минимизировал налоговую базу (в налоговой декларации отражается сумма ниже той, которую он фактически получает). Этот вид ответственности действует только в случае неверно оформленной налоговой декларации, представленной инспектору после указанного срока. Выплата этих средств не освобождает должника от выплаты задолженности;

- санкция, выраженная в обязательстве уплаты 5% от причитающейся суммы, действует при отсутствии декларации в налоговую инспекцию в указанный срок.

- пеня взимается, если гражданин или предприятие вовремя подали правильно составленную декларацию, но налог не был уплачен.

Уголовный кодекс определяет следующие виды ответственности за просрочку платежа:

- человек уклоняется от уплаты налогов и сборов, допускает крупную задолженность, тогда на него может быть наложен штраф. Выражается в выплате денежной суммы от 200 тысяч рублей до 500 тысяч рублей. Альтернативными вариантами по усмотрению судебного органа считаются арест с получением заработной платы на 3 года, привлечение к принудительным работам на тот же срок, а также лишение свободы на срок до 3 лет (ст. 198 УК РФ);

- лицо не подает в инспекцию налоговую декларацию и не фиксирует в ней недостоверные сведения, уклонение от уплаты налогов было совершено в особо крупном размере. За такие действия может быть наложен штраф от 100 тысяч рублей до 300 тысяч рублей. Другими способами преследования могут быть: наложение ареста на заработную плату сроком на 3 года, принятие на работу принудительного характера с отстранением от определенных официальных должностей до 3 лет. Наиболее серьезные виды ответственности — лишение свободы на срок до 6 месяцев, отбывание наказания в местах общего режима до 3 лет (статья 199 УК РФ).

В этих статьях рассказывается о большом количестве, в пределах которого было совершено преступление, необходимо проанализировать, что в него входит.

Под большой суммой понимается общая сумма неуплаченных налогов, которая:

- более 5 млн руб., накопленных за 3 года подряд. Предусмотрено условие, что сумма подлежащих уплате налогов превышает 25% фиксированной суммы, подлежащей уплате;

- это более 15 миллионов рублей.

Особенно высокой считается задолженность в размере более 15 миллионов рублей. Условием является то, что сумма налога, подлежащая уплате, превышает 50% фиксированной суммы, подлежащей уплате

Более лояльно суд относится к гражданам, которых впервые судят за недоимку налогов. Он может быть освобожден от уголовной ответственности, если физическое лицо выплатило всю задолженность по налогам, а также штрафы, начисленные за просрочку.

Определенную ответственность несут не только юридические и физические лица, предприниматели, но и налоговые агенты, допускающие ненадлежащее исполнение своих служебных обязанностей, исходя из личных интересов.

Определение налоговой задолженности. Сколько времени нужно, чтобы его идентифицировать и оплатить? Что будет в случае неуплаты? Взыскание задолженности: как это происходит?

Срок давности для выявления и взыскания

При определении налоговой задолженности различают два типа условий:

В первом случае законодательство не устанавливает точных требований или сроков.

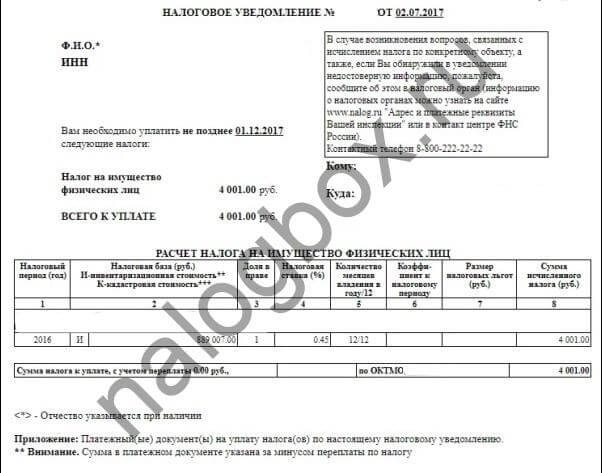

Второй тип — срок возврата налогов — может зависеть от различных факторов. Первоначальным моментом ее подсчета считается выявление просроченной задолженности. Соответствующее уведомление должно быть отправлено должнику в течение 20 дней после этого с информацией о результатах аудита и требованием выплаты долга.

У налогоплательщика есть минимум 8 дней на погашение долга. Срок может быть увеличен, в законодательстве нет информации о его максимальном пределе.

Для самостоятельного взыскания или обращения в суд налоговому органу дается 2 и 6 месяцев соответственно. Отправной точкой является истечение срока, отведенного для добровольного погашения долга.

Самое главное по теме: задолженность по НДФЛ с полным описанием и выводами

Недоимка по налогам

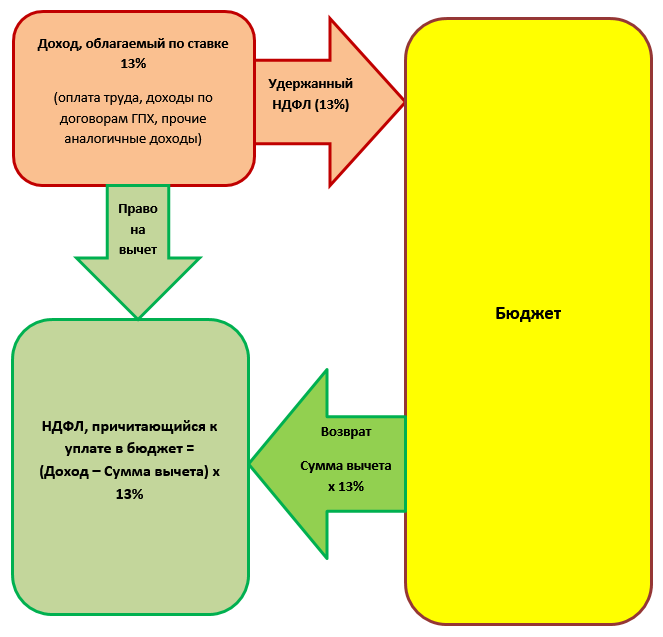

О возникновении и прекращении обязанности по уплате налогов и сборов мы говорили на нашей консультации и подчеркнули, что обязанность по уплате законно установленных налогов является одной из основных обязанностей налогоплательщика (п.1 п.1 ст. Федерация). Если налогоплательщик не уплатит налоги вовремя, у него будет задолженность.

Недоимка по налогам – это…

Налоговый кодекс Российской Федерации дает следующее определение задолженности. Задолженность — это сумма налога, сбора или страховых взносов, не уплаченная в срок, установленный законодательством о налогах и сборах (статья 11 Налогового кодекса Российской Федерации). Это означает, что задолженность по уплате пеней или штрафов за нарушение налогового законодательства не является задолженностью с точки зрения Налогового кодекса Российской Федерации.

За неуплату гонорара в установленные законом сроки в результате недооценки базы или иных неправомерных действий организации берут на себя ответственность, которую мы рассмотрели в нашем материале.

А налоговые органы, в свою очередь, вправе взыскать эту задолженность с учетом пени, а иногда и штрафов за несоблюдение налогового обязательства (п.9 п.1 ст. 31 Налогового кодекса РФ).

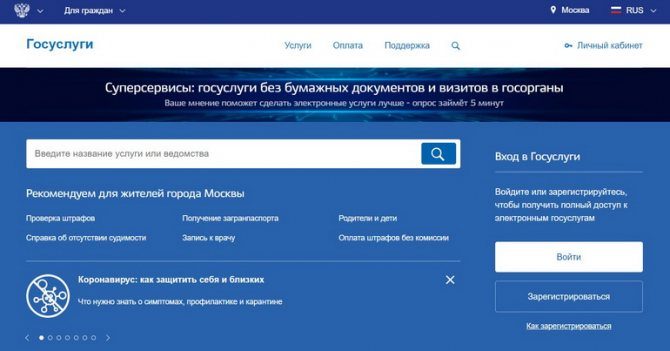

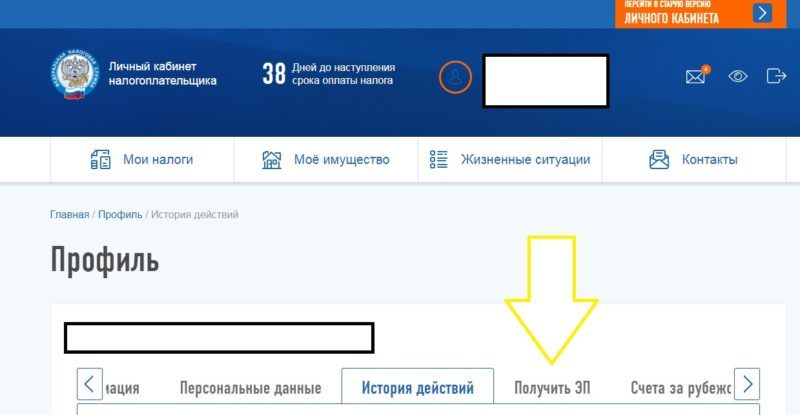

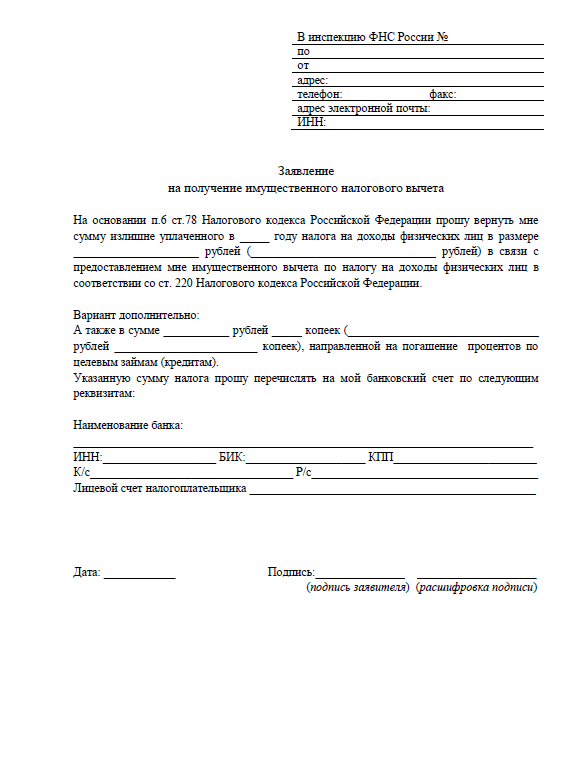

Для взыскания задолженности Агентство по доходам направляет налогоплательщику запрос на уплату налога. В этом документе будет содержаться информация о сумме неуплаченного налога и обязанности вернуть ее в установленный срок (п. 1 ст. 69 Налогового кодекса РФ). Более подробно о налоговом обязательстве мы говорили в нашей консультации и предоставили образец этого документа.

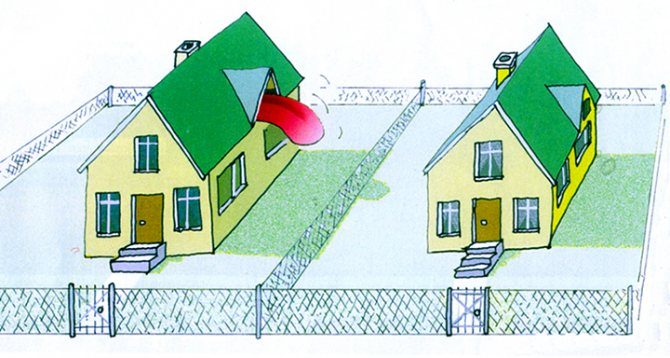

Налоговая инспекция будет использовать все доступные законные средства для взыскания налоговой задолженности с физических или юридических лиц, в том числе путем наложения взыскания на другие активы налогоплательщика-должника.

В исключительных случаях просроченная задолженность может быть признана безнадежной и аннулирована налоговым органом (ст. 59 Налогового кодекса РФ). Это возможно, например, в случае ликвидации организации (в части неуплаченной задолженности за счет имущества организации и средств учредителей) или смерти налогоплательщика — физического лица, когда задолженность по транспортному налогу , налог на имущество или налог на имущество физических лиц превышает стоимость унаследованного имущества.

Источники

- https://delatdelo.com/organizaciya-biznesa/nedoimka-po-nalogam-fizicheskih-i-yuridicheskih-lits-provodki.html

- https://news4auto.ru/chto-takoe-nedoimka-syt-poriadok-vzyskaniia/

- https://znaybiz.ru/nalogi/control/otvetstvennost/nedoimka-po-nalogam.html

- https://pravovedovich.com/nedoimka-po-nalogam.html

- https://oaomgs.ru/nedoimka-po-nalogam-dohodov-fizicheskih-lits/