- Как рассчитать налоговый вычет при покупке квартиры?

- Важно! Если вы сами разбираете свой случай, связанный с налоговыми вычетами, то вам следует помнить, что:

- Порядок расчёта налогового вычета

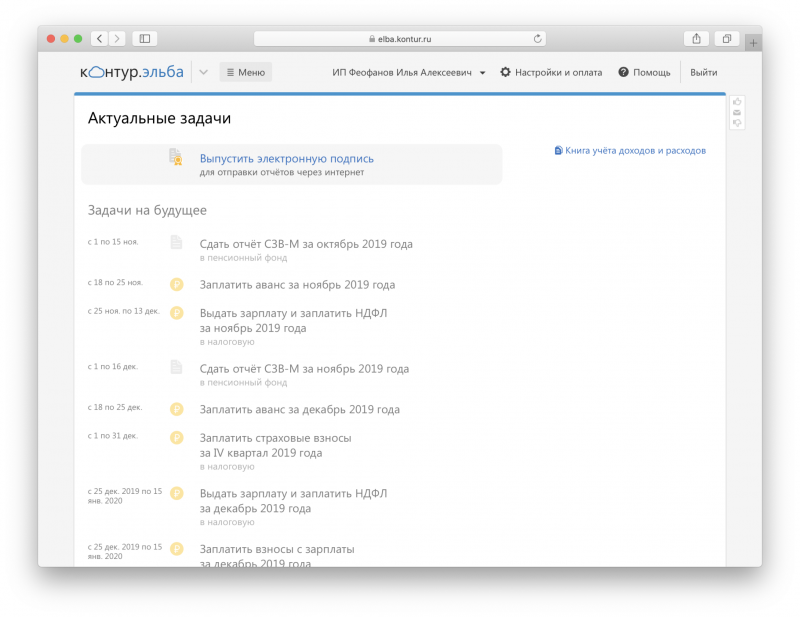

- Онлайн калькулятор налогового вычета при покупке квартиры

- Калькулятор налогового вычета за квартиру

- Расчет имущественного вычета: калькулятор

По какой формуле рассчитывается налоговый вычет при покупке квартиры и от чего он зависит? Узнайте, в чем особенность оформления налогового вычета по ипотеке.

Как рассчитать налоговый вычет при покупке квартиры?

При покупке квартиры налогоплательщик может вернуть уплаченный подоходный налог, используя вычет налога на имущество. Как рассчитывается этот налоговый вычет, мы рассмотрим в этой статье.

Важно! Если вы сами разбираете свой случай, связанный с налоговыми вычетами, то вам следует помнить, что:

- Каждый случай уникален и индивидуален.

- Понимание основ закона полезно, но не гарантирует результатов.

- Возможность успешного исхода зависит от многих факторов.

Как рассчитать налоговый вычет при покупке квартиры: технические характеристики, порядок расчета. Как происходит налоговый вычет. Особые случаи исчисления налогового вычета при покупке квартиры.

Порядок расчёта налогового вычета

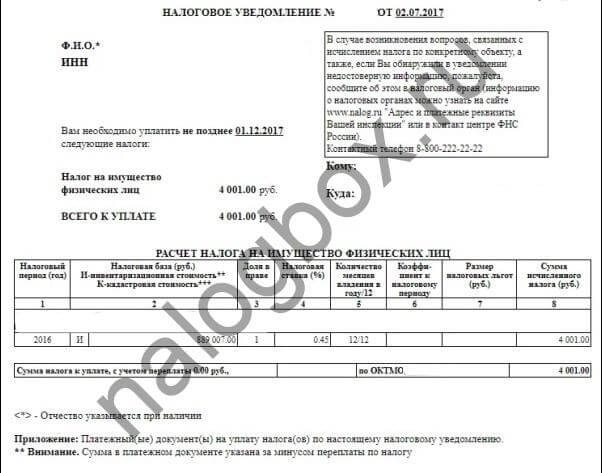

Чтобы рассчитать доходность, вам нужно сложить все расходы, понесенные на улучшение вашего дома. Сумма погашения составит 13% от этой суммы, но не более 2 миллионов рублей. Так, если расходы производились на 3 миллиона рублей, то возврат НДФЛ по-прежнему осуществляется только на 2.

Установлены другие лимиты процентов по кредитам. Таким образом, при расчете возврата НДФЛ по процентам, уплаченным по ссуде, добавляются относительные выплаты кредитору за весь налоговый период или за три года, предшествующие запросу о вычете. Размер пособия будет равен 13% от полученной суммы, но не более 3 миллионов рублей. Таким образом, к тому времени, когда человек придет к соглашению с банком, может быть уже слишком поздно запрашивать вычет и требовать его.

Следует отметить максимальную сумму удержания, которая, в принципе, возможна в том или ином случае.

- при понесении расходов за счет собственных средств сумма возвращаемых денежных средств не превышает 260 тысяч рублей;

- если расходы были осуществлены за счет средств, привлеченных в банках и иных кредитных организациях, расчетная сумма возврата налога не может быть более 780 тыс руб.

Если расходы были произведены после 2014 года, если указанный лимит не достигнут, остаток может быть перенесен на последующие расходы на улучшение жилищных условий.

Если расходы были произведены за счет государственных субсидий, например за счет материнского капитала, возмещение в пределах этих субсидий не производится. То же правило касается жилищных сертификатов и субсидий для малообеспеченных семей.

Приобретение недвижимости, как и некоторые другие покупки, дает право на получение налогового вычета — по сути, это возврат денег, которые гражданин платит государству.

Онлайн калькулятор налогового вычета при покупке квартиры

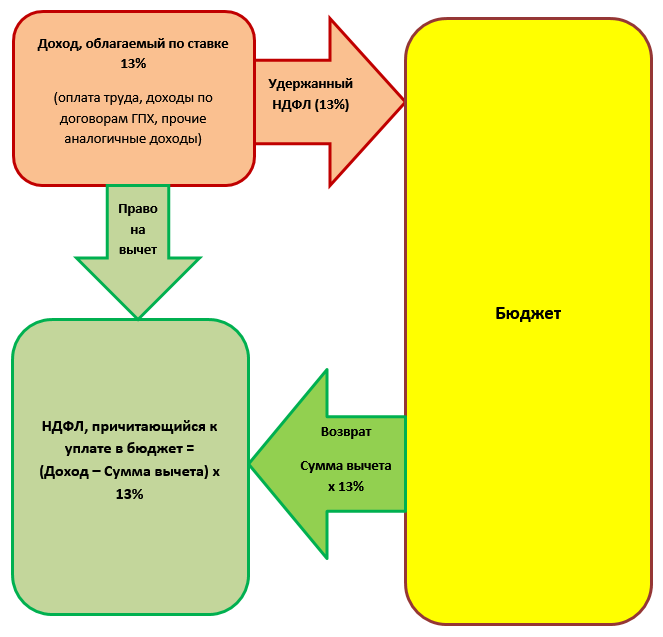

Налоговый вычет — это возврат части подоходного налога, уплаченного гражданином при покупке квартиры. Этот налог возвращается из государственного бюджета. Предоставление такой возможности предусмотрено Налоговым кодексом РФ.

Этот вид удержания является имущественным. Практически все граждане России, купившие жилье, имеют право на его получение. При этом не играет роли форма приобретения недвижимости: за счет собственных средств или с ипотекой. Главный критерий — уплата такого налога в России. Затем часть будет возвращена в виде налогового вычета.

Когда дело доходит до налоговых вычетов, вам нужно научиться различать эти две концепции. Это сумма удержания и сумма налога, подлежащего возврату. Сумма налогового вычета — это сумма, на которую вы можете уменьшить свой доход при покупке квартиры. Сумма налога, подлежащая возврату, соответствует средствам, которые вы фактически можете вернуть из бюджета. Сумма возврата составляет 13% от суммы удержания.

Калькулятор налогового вычета при покупке квартиры

Размер налогового вычета — величина нестабильная. Он может варьироваться в зависимости от типа расходов, которые будут возмещены налогоплательщику.

Всего можно вернуть до 13% средств, потраченных на покупку квартиры или земли. Однако стоимость для расчета не может быть больше двух миллионов рублей, даже если квартира вам стоит дороже.

Следовательно, покупатель не может вернуть более 260 тысяч рублей. Обращаем ваше внимание, что если дом был приобретен до 2008 года, максимальная сумма для расчета вычета составит 1 миллион.

Калькулятор на сайте может правильно рассчитать налоговый вычет.

Максимальный подлежащий возврату НДФЛ = (2 000 000 руб. × 13%) = 260 000 руб.

Вот несколько простых примеров.

Если стоимость квартиры составляет 1,5 миллиона рублей, то размер вычета НДФЛ будет равен, и 13% от этой суммы составит 195 тысяч рублей.

Если квартира стоит 2 миллиона рублей, то сумма вычета составит 2 миллиона рублей, а возвращать придется 260 тысяч рублей.

Однако если квартира вам стоит дороже, например, 5 миллионов рублей, то сумма вычета все равно будет 2 миллиона. Таким образом, вы тоже получите 260 тысяч рублей.

Таким образом, законодательство устанавливает право на налоговый вычет при покупке квартиры:

- С момента подписания акта приема-передачи квартиры застройщиком. Подписывается при покупке квартиры в новостройке.

- С момента государственной регистрации собственности. Осуществляется при покупке квартиры на вторичном рынке.

Однако для реализации своего права покупатель может заключить договор на срок, не превышающий трех лет. Например, если жилье было приобретено в 2011 году, вы имеете право потребовать налоговый вычет в 2019 году. Однако возврат будет производиться только с 2015 года — в течение трех лет до начала обращения, т.е. 2015-2017 гг.

Вы имеете право потребовать налоговый вычет в любое время, независимо от того, сколько времени прошло с момента покупки квартиры. Калькулятор налогового вычета при покупке квартиры поможет правильно распорядиться суммой, которую вы можете получить.

Не так давно — до 2014 года — граждане могли подать заявку только на один налоговый вычет. То есть при покупке нескольких квартир вы можете получить вычет из одной.

Однако сейчас ограничений нет. Это касается как прямой покупки жилья, так и покупки в ипотеку. Вы можете получить вычет со всего купленного имущества. Ограничения накладываются только на сумму всех полученных удержаний.

- Чтобы купить жилье на собственные средства, эта сумма не должна быть больше 2 миллионов рублей.

- При покупке жилья в ипотеку дополнительная сумма может составить до 3 миллионов рублей.

В 2014 году изменились и правила получения вычета при наличии квартиры у нескольких человек. Теперь каждый из них имеет право вернуть деньги. Примером может служить ситуация, когда муж и жена вместе покупают квартиру. Они оба являются собственниками, и каждый из них может получить по 260 тысяч рублей.

Онлайн-калькулятор рассчитает точную сумму налогового вычета при покупке квартиры.

Владелец или домовладельцы имеют право на вычет, если одновременно выполняются несколько условий. Это:

- Владелец является финансовым резидентом России и проживает в стране не менее 183 дней в году.

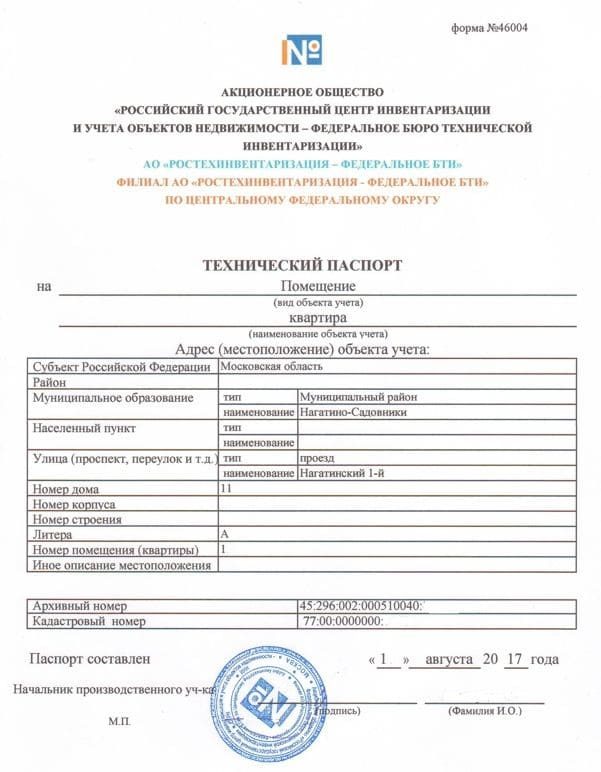

- У собственника есть все документы, подтверждающие понесенные расходы на покупку жилья.

- Владелец может предоставить документы на право собственности. Это акт приема-передачи на новостройку и свидетельство о праве собственности на вторичное жилье (можно заменить выпиской из ЕГРН).

- Продавец квартиры не является близким родственником покупателя.

- Квартира находится в России.

- Дом был куплен без использования материнского капитала.

К сожалению, индивидуальные владельцы не имеют права на вычет. Они платят другую комиссию — она не подлежит возврату в качестве вычета.

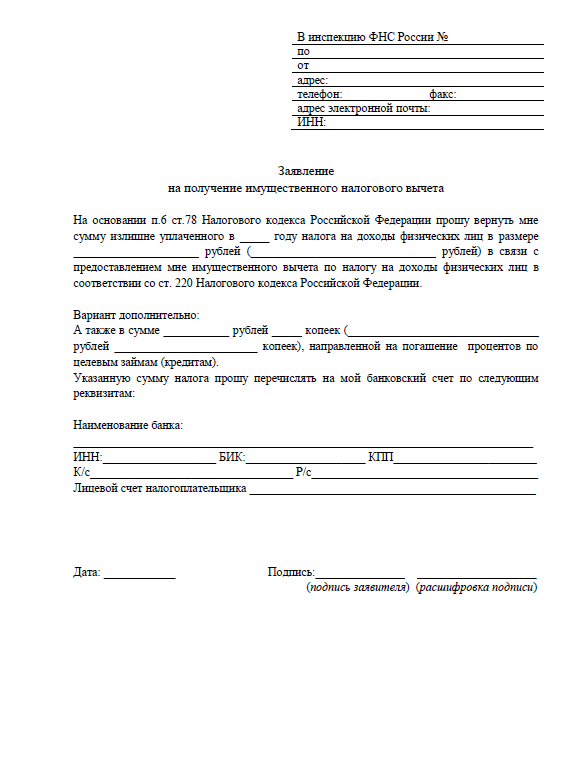

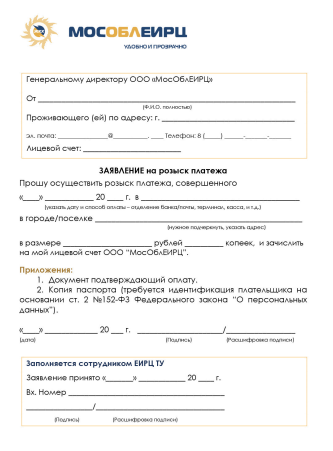

Для подачи заявления на налоговый вычет необходимо предоставить пакет документов.

- Ваша налоговая декларация 3-НДФЛ. Оригинал этого документа представляется в инспекцию Федеральной налоговой службы.

- Паспорт или документ, имеющий такую же юридическую силу. Налоговая служба должна предоставить заверенные копии первых страниц паспорта и страниц, на которых указана регистрация. (Копия не является юридическим требованием, но лучше иметь ее при себе)

- Форма налоговой декларации 2-НДФЛ. Вы можете запросить его у любого работодателя. Оригинал этого документа представляется в налоговую. Если вы работали в нескольких местах в течение календарного года, вам нужно будет получить сертификаты от каждого работодателя.

- Также подано заявление о возврате налога. Содержит реквизиты счета, на который будут переведены средства. Разумеется, оригинал этого документа представляется в налоговую службу.

- Договор участия в капитале или договор купли-продажи недвижимости. Вы можете отправить копию этого документа, заверенную нотариусом.

- Документы, подтверждающие оплату проживания. Это может быть квитанция, квитанция или платежное поручение. Вы можете отправить заверенную копию этого документа в налоговую инспекцию.

- Выписка из Единого реестра собственности. Он также может быть представлен в виде заверенной копии. Если вы купили квартиру по договору о владении капиталом, вам не нужно предоставлять этот документ.

- Если вы купили квартиру в новостройке, необходимо также предоставить акт приема-передачи жилья, то есть его заверенную копию. Этот документ не является обязательным, если покупка была совершена по договору купли-продажи.

Налоговый вычет — это возврат части подоходного налога, уплаченного гражданином при покупке квартиры.

Калькулятор налогового вычета за квартиру

Финансовые калькуляторы / Калькулятор вычета налога с квартиры

Узнать, сколько вы можете получить возврат налога при покупке квартиры в 2020 году, вы можете с помощью нашего онлайн-калькулятора.

При покупке квартиры государство дает возможность вернуть уплаченный НДФЛ в казну в размере 13%. Оба супруга могут потребовать вычет как на саму квартиру, так и на уплаченные проценты по ипотеке. Наш калькулятор точно подскажет, на какой вычет вы можете претендовать.

Расчет имущественного вычета: калькулятор

Сколько процентов вы уже заплатили по ипотеке?

Укажите сумму, которую вы заплатили своими средствами, без учета пособий по беременности и родам и капитала.

Вы не имеете права на вычет за новую квартиру.

До 2014 года вычет предоставлялся один раз в жизни и только на квартиру. Если квартира стоит менее 2 миллионов рублей, то остаток вычета нельзя передать на другой объект — эти деньги сгорели.

Если вы купили квартиру в браке, ваш (а) супруг (а) также имеет право на полный вычет. При этом неважно, кому принадлежит недвижимость и кто заплатил. Главное, чтобы общая сумма удержания на каждого супруга была в пределах лимита. Попробуйте пройти тест еще раз, чтобы узнать, сколько денег может вернуть ваш супруг.

Какую часть вычета вы использовали за ранее приобретенную недвижимость?

Если вы использовали менее 2 миллионов рублей, то остаток вычета можно декларировать при покупке новой квартиры.

Вы не имеете права на вычет за новую квартиру. Вы исчерпали лимит удержания.

Если вы купили квартиру в браке, ваш (а) супруг (а) также имеет право на полный вычет. При этом неважно, кому принадлежит недвижимость и кто заплатил. Главное, чтобы общая сумма удержания на каждого супруга была в пределах лимита. Попробуйте пройти тест еще раз, чтобы узнать, сколько денег может вернуть ваш супруг.

Сколько стоила ваша квартира?

Укажите сумму договора купли-продажи или пакета акций.

Вы купили квартиру за рубли.

Если вы купили квартиру в браке, ваш супруг также имеет право на вычет в полном объеме. При этом неважно, кому принадлежит недвижимость и кто заплатил. Главное, чтобы общая сумма удержания на каждого супруга была в пределах лимита.

Ипотечный вычет также подлежит выплате обоим супругам: у каждого из них есть максимум 3 миллиона рублей в пределах фактически выплаченных процентов, если они брали ипотеку после 2014 года. Если вы брали ипотеку раньше, ограничений нет.

Удержание процентов по ипотеке может распределяться между ними каждый год, но оставшаяся часть этого вычета не может быть перенесена на другую собственность. То есть, если один из супругов ранее получал процентный вычет, но не использовал его полностью, он не сможет подать заявление повторно. Поэтому важно все продумать заранее. Возможно, муж использует весь вычет на одну квартиру, а жена — при покупке второй квартиры.

Налоговый вычет при покупке квартиры можно получить двумя способами:

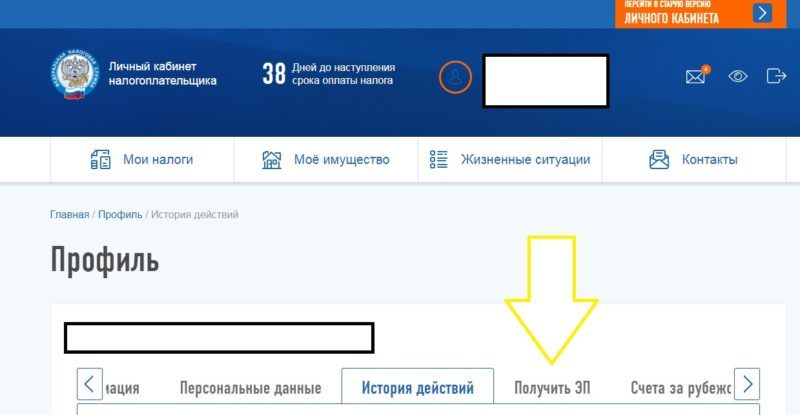

- Через ИФНС. Этот способ подходит тем, кто хочет получить единовременно полную сумму вычета. Для этого нужно взять справку о доходах по форме 2-НДФЛ у работодателя, заполнить декларацию 3-НДФЛ и написать заявление на удержание. Также вам понадобятся документы, подтверждающие расходы на покупку квартиры. Этот пакет документов нужно будет принести в ваше отделение Инспекции ФНС или оформить вычет онлайн.

- Через работодателя. Этот способ подходит тем, кто желает получить вычет в виде прибавки к заработной плате (отказ платить ежемесячный НДФЛ в размере 13%). Для этого необходимо получить уведомление налоговых органов, подтверждающее право на вычет, а также написать соответствующую декларацию работодателю. Подробнее об этом методе читайте в нашей статье «Как получить налоговый вычет с работодателя».

Чтобы сравнить эти два метода, прочтите нашу статью «Как оформить налоговый вычет»

- Платежные документы: квитанции, выписки, квитанции и чеки.

- Свидетельство о праве собственности или выписка из ЕГРН.

- Заявление на возврат налогов.

- Договор на приобретение недвижимости и акт передачи их в собственность.

- Справка 2-НДФЛ.

- Договор займа и справка из банка об уплаченных процентах (если вы оформили ипотеку).

- Свидетельство о браке и заявление о распределении вычета (если супруги запрашивают вычет вместе).

- Свидетельства о рождении ребенка (если вы получаете вычет на оплату детских взносов).

Этот онлайн-калькулятор поможет вам сориентироваться в расчете имущественного вычета при покупке квартиры, но его не следует воспринимать как руководство к действию. В связи с этим перед подачей документов в налоговую проконсультируйтесь у специалиста.

Если вы заметили неточности в расчетах или технические ошибки в работе калькулятора, мы будем очень благодарны, если вы сообщите о них через нашу форму обратной связи на сайте.

Остались вопросы? Просить!

Источники

- https://pravoman.ru/realty/buy-and-sell/kak-rasschitat-nalogovyj-vychet-pri-pokupke-kvarti/

- https://zhiloepravo.com/nalogi/rasschitat-pokupke-kvartiry.html

- https://pedcollege-kud.ru/zhkh/kak-rasschitat-nalogovyj-vychet-pri-pokupke-kvartiry.html

- https://xn—-8sbuklegx8b3c.xn--p1ai/kreditnaya-istoriya/kalkulyator-nalogovogo-vycheta-pri-pokupke-kvartiry.html