- Как рассчитать налог на имущество организаций самостоятельно: примеры и правила расчёта

- Как рассчитать налог на имущество физических лиц

- Формула расчета налога на недвижимость в 2021 году

- Пример расчета

- Пример расчета по кадастру

- Формула расчета имущественного налога по инвентаризационной стоимости

- Как рассчитывать величину налога по обновленным правилам на 48 месяцев после их вступления в силу

Узнайте, как рассчитать налог на имущество организаций. Кто налогоплательщик? Какая недвижимость облагается налогом? Размер тарифов.

Как рассчитать налог на имущество организаций самостоятельно: примеры и правила расчёта

Налогообложение имущества граждан России носит местный характер, то есть все собранные им средства перечисляются в бюджет субъекта Российской Федерации, где производился сбор. Все нюансы и порядок проведения процедуры прописаны в Налоговом кодексе РФ. В представленном материале мы подробно рассмотрим, кто плательщик, какое имущество облагается налогом и как рассчитать налог на имущество организаций.

Как рассчитать налог на имущество организаций

Налог на имущество: пример того, как рассчитать, кто имеет право на получение льгот, а кто не может платить налог на имущество.

Как рассчитать налог на имущество физических лиц

С 1 января 2021 года при расчете налога учитывается только кадастровая стоимость.

Обратите внимание, что кадастровая стоимость может отличаться от рыночной в большую сторону, так как это не совсем точный показатель. Так как он состоит из средней оценки объекта по кадастровой площади с учетом даты ввода в эксплуатацию и некоторых характеристик строения. Законодательством предусмотрено, что раз в пять лет кадастровая стоимость должна уточняться, пересчитываться на основании данных независимых экспертов.

Для расчета налога на 2021 год необходимо знать:

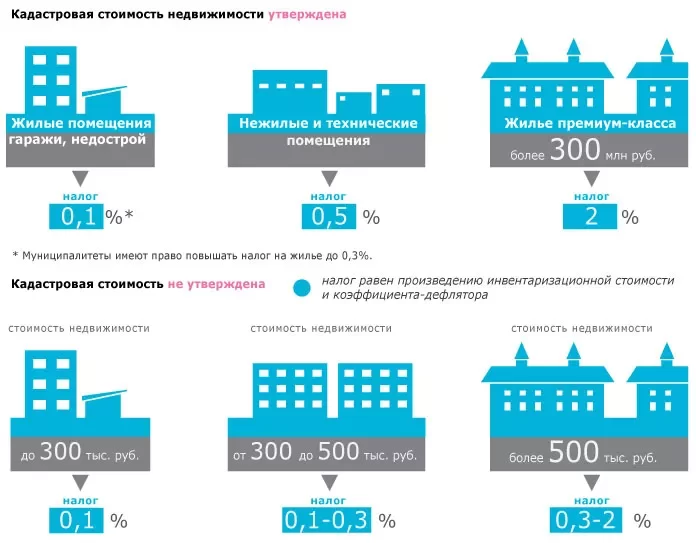

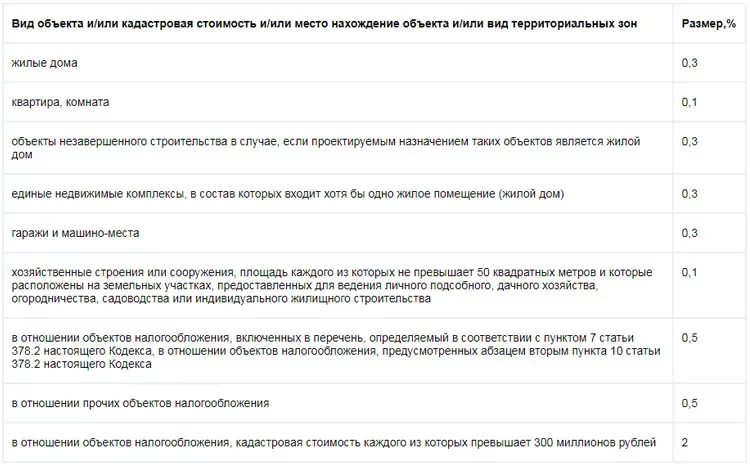

Ставка налога на недвижимость для физических лиц в 2019 году составит 0,1% от стоимости по кадастровым данным. Все жилые, а также хозяйственные постройки площадью более 50 кв.м., если они расположены на земельном участке для строительства, подсобного хозяйства и т.д.

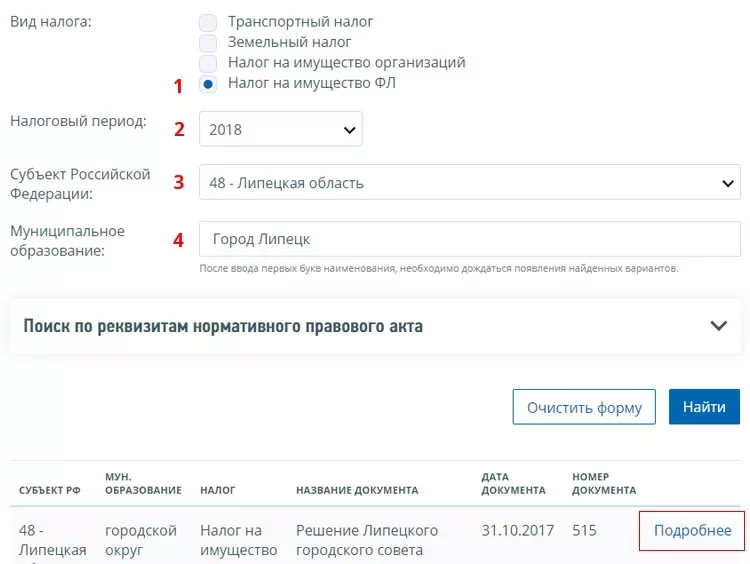

В некоторых городах ставка налога может варьироваться в зависимости от здания, будь то гараж, квартира или жилой дом, мы рекомендуем вам проверять точную информацию в сервисе «Справочная информация о ставках и льготах по налогу на недвижимость».

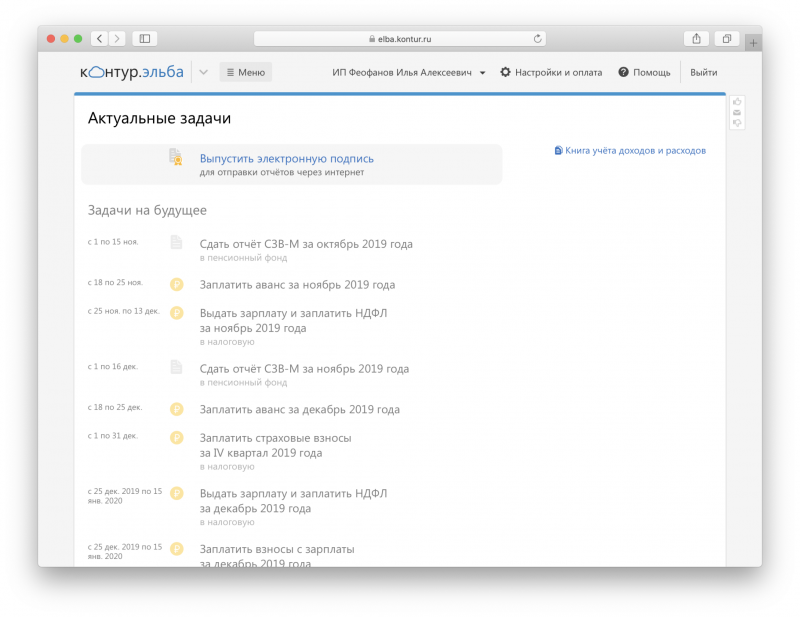

Следуй инструкциям:

- отметьте «Тип налога» обязательно»;

- необходимо выбрать налоговый период;

- выберите «Субъект РФ»;

- указать «Муниципальный орган»;

- нажмите кнопку «Найти;

- после этого будет сформирована таблица, в ней нажмите на ссылку «Подробнее», и откроется вся информация о налоговых ставках в этом регионе.

3. Для налогоплательщиков земельного налога предусмотрен налоговый вычет согласно пп. 3-6 ст. 403 Налогового кодекса РФ. Устанавливается норматив площади, уменьшающий налогооблагаемую базу зданий на:

- комнаты (часть квартиры) 10 квадратных метров;

- квартиры (часть дома) от 20 квадратных метров;

- жилой дом 50 кв.

- к указанному выше стандарту присоединяется большая семья с 3 несовершеннолетними детьми площадью 5 квадратных метров для квартир и комнат, 7 квадратных метров для домов.

- единый недвижимый комплекс (в том числе жилой дом) — 1 млн рублей от кадастровой стоимости (определение Евразийской национальной комиссии дано в статье 133.1 ГК РФ).

Вычет автоматически применяется при расчете налога и не обязательно должен быть декларативным. Разница, которая в конечном итоге будет рассчитана, составит налог на имущество физических лиц. Следовательно, если по расчету он окажется равен нулю, платить будет не за что и платить налоги не нужно будет.

4. Чтобы хоть как-то снизить нагрузку на тех, кто в этом нуждается, ожидаются льготы.

Формула расчета налога на недвижимость в 2021 году

- КС — цена объекта по описи;

- Б — имущественный вычет;

- D — доля (при условии, что имущество разделено на доли и необходимо знать расчет своей доли);

- КД — коэффициент дефлятора;

- НС — ставка налога.

Пример расчета

Рассмотрим обычную двухкомнатную квартиру в Тюмени площадью 62 квадратных метра с кадастровой стоимостью 2,26 миллиона рублей без учета долей.

Сначала находим H1:

Путем расчета вычтем стоимость одного квадратного метра, разделив кадастровую стоимость на площадь.

2260 000/62 = 36 451 рубль за 1 кв

Затем рассчитываем площадь квартиры, подлежащую налогообложению, с учетом налогового вычета:

Осталось их умножить на кадастровую стоимость одного квадратного метра:

42 × 36 451 = 1530 942 руб.

Применяя ставку 0,1%, находим сумму налога на имущество.

1530,942 × 0,1% = 1531 руб.

Рассчитаем пример для большой семьи с 3 детьми. С учетом преимуществ к стандартной площади будет добавлено еще 15 квадратных метров.

(27 × 36451) × 0,1% = 984 руб.

Экономия составит: 1531 — 984 = 541 рубль в год.

Добавьте к этому другие предметы, которыми может владеть семья (земля под дачей, гараж, автомобиль), и в результате сумма будет ощутимой для уплаты всех налогов сразу.

При этом Московская и Ленинградская области были предоставлены самостоятельно определять ставки налога на имущество физических лиц.

Среди проблем новой реформы аналитики называют недостаточное количество аккредитованных экспертов и их экспертизу, которой все больше внимания уделяется при обучении и выдаче сертификатов. Уже сейчас видно, что квартира в новостройке по кадастровой стоимости может быть дешевле, чем в «хрущевке».

Порядок исчисления налога на имущество по ОСНО и упрощенному налоговому режиму (СТС, ЕНВД).

Пример расчета по кадастру

Московское предприятие, подпадающее под упрощенную систему налогообложения, владеет зданием с кадастровой стоимостью 20 миллионов рублей. Формула расчета налога на имущество: КС * С / 100, где КС — кадастровая стоимость, С — ставка налога.

Размер аванса за квартал составит 20 000 000 * 1,5 / 100/4 = 75 000 руб.

Поскольку кадастровая стоимость практически равна рыночной стоимости, размер налога будет значительно выше, чем рассчитанный по первому варианту. Поэтому собственникам следует внимательно сравнивать реальные характеристики объекта с указанными в списке, а также учитывать другие нюансы, которые могут повлиять на расчет налогового платежа.

Узнайте, как рассчитать личный налог и налог на недвижимость и как его платить. Как узнать, есть ли задолженность по налогам?

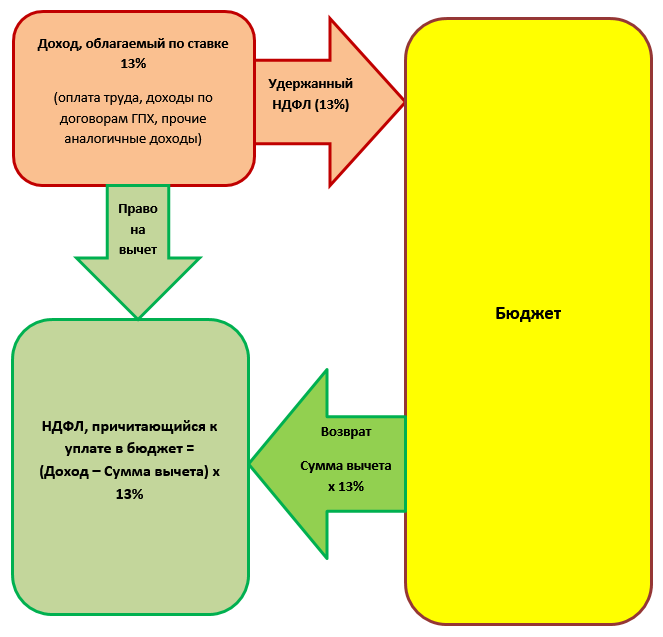

Формула расчета имущественного налога по инвентаризационной стоимости

Теперь посмотрим, как рассчитать налог для тех субъектов, у которых еще не завершен переход на кадастровую стоимость объекта, т.е налоговой базой остается инвентарная стоимость объекта.

Формула определения суммы налога бывает двух видов

Итак, формула выглядит следующим образом: налог на имущество равен инвентарной цене предмета (A), умноженной на коэффициент дефлятора (K), а затем на количество акций (B). Полученное значение умножается на ставку налога (C).

Налог на недвижимость = A * K * B * C.

Давайте посмотрим, где взять информацию для каждой метрики из приведенной выше формулы.

- Стоимость предмета — это инвентаризация: при расчете налога данные о цене инвентаря берутся из данных, предоставленных до марта 2013 года. Вы можете узнать, какие они есть, в местном отделении Бюро технической инвентаризации лично или с помощью официальный ресурс Федерального бюро технической инвентаризации.

- Коэффициент дефлятора — устанавливается регионом, принимающим в качестве налоговой базы стоимость запасов. При расчете она умножается на сумму, указанную властями. Примечание! Для каждого региона указанное значение будет разным, поэтому его нужно распознавать в индивидуальном порядке.

- Поделитесь ценностью. Когда рассматриваемая недвижимость находится в совместной собственности нескольких партнеров, расчет производится отдельно для каждого гражданина, по имеющейся у него съемке. Если характер собственности — общая общая собственность, налог для каждого участника будет таким же, как и доля владения домом.

- Ставка налога. Как и в случае со стоимостью жилья по земельной книге, величина ставки разная для каждой территории РФ. Узнать размер интересующего вас населенного пункта вы можете на сайте инспекции. Главное, правильно ввести информацию о:

- территория;

- виды налогообложения;

- налоговый период.

Примечание! Расчет тарифов исходя из инвентарной стоимости недвижимости также имеет более высокие лимиты:

| Цена | Предел |

|---|---|

| до трехсот тысяч рублей | до десятой доли процентного пункта (0,1% включительно) |

| от трехсот до полумиллиона рублей | от одной десятой до трех десятых процентного пункта (от 0,1% до 0,3% включительно) |

| более полумиллиона | от трех десятых процента до двух процентов (от 0,3% до 2% включительно) |

По вопросу исчисления налога на имущество по стоимости инвентаризации Минфином РФ выдано пояснительное письмо: скачать письмо Минфина России от 01.12.2017 N 03-05-06-01 / 79852.

Как и в предыдущем случае, муниципальные образования и города федерального значения вправе самостоятельно дифференцировать ставки исходя из:

Возьмем пример. Вам принадлежит половина квартиры на окраине Москвы, инвентарная цена которой составляет двести тысяч единиц российской валюты. Ставка составляет одну десятую процентного пункта. Получаем желаемый налог на имущество: 200000 * 1/2 * 0,1% / 100 = 100 руб.

Как рассчитывать величину налога по обновленным правилам на 48 месяцев после их вступления в силу

Поскольку перевод базы из кадастровой стоимости в кадастровую стоимость означает существенное увеличение суммы налогообложения, во избежание проблем в экономическом благосостоянии граждан из-за такого повышения рентабельности объектов государство предложило использовать следующие меры. В течение первых четырех лет после внедрения этого нововведения расчет суммы денежных отчислений в пользу Казначейства будет производиться по специальной формуле.

Учтите это. Налог с кадастровой стоимости недвижимости (A, формула представлена в соответствующем разделе) за вычетом налога с инвентарной стоимости (B, формула выше, в разделе с соответствующим названием), умноженный на коэффициент, уменьшающий налоговое бремя, которое ежегодно увеличивается на 20% (K, в первый год составляет 0,2, затем 0,4 и т д.), и добавляется к налогу на стоимость запасов (B).

Налог на недвижимость в течение первых четырех лет после его вступления в силу = (AB) * K + B

Правило действует в течение четырех лет. После его прохождения, на пятом году, расчет начинает производиться исходя из кадастровой стоимости объекта. Примечание! Описанная выше формула используется только в тех случаях, когда налогообложение, основанное на кадастровой стоимости, превышает стоимость инвентаря.

Практически все домовладельцы обязаны платить за это ежегодный налог. Проанализируем методику расчета суммы платежа, определим порядок его выплаты и выделим льготные категории граждан, освобожденных от налогов.

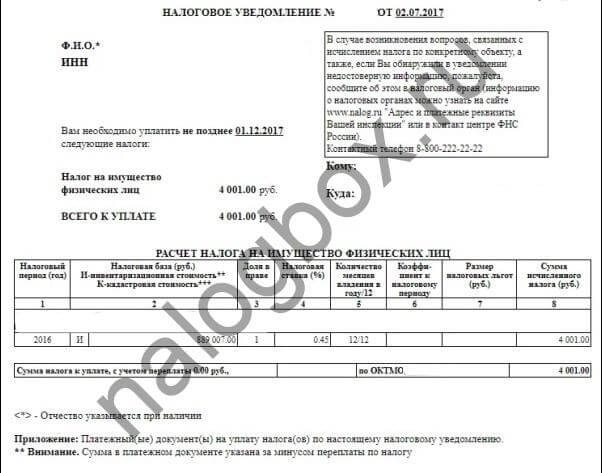

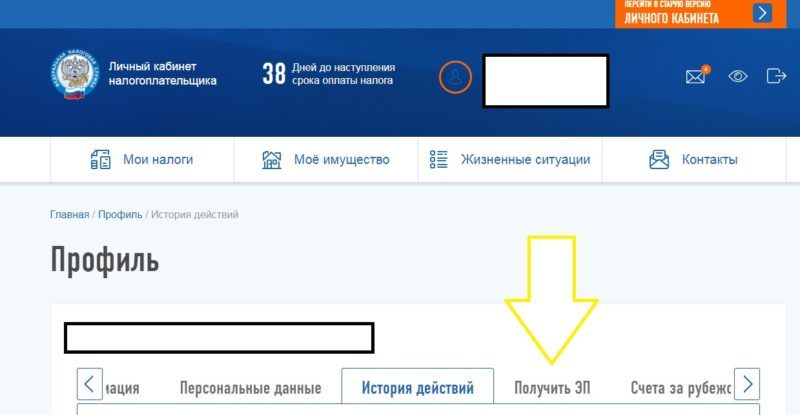

ФНС ежегодно уведомляет граждан о сумме налога на имущество, полученной в результате расчета. Документы отправляются на почтовый адрес.

В уведомлении должны быть указаны следующие данные:

- размер налоговой базы;

- применимая ставка;

- доля доля;

- сумма к выплате;

- условия платежа.

Отсутствие уведомления вовсе не означает, что гражданин освобожден от уплаты. Закон предусматривает, что при отсутствии уведомления собственник имущества должен сам сообщить в ФНС информацию об имуществе до 31 декабря года, следующего за налоговым периодом. В сообщении должен быть отражен факт владения путем приложения соответствующих документов. Уклонение от уплаты платежа наказывается денежным административным взысканием в размере 20% от суммы долга.

Налог необходимо уплатить до 31 декабря. Нарушение сроков и способов оплаты повлечет за собой начисление пени в размере 1/300 ставки рефинансирования, умноженной на причитающуюся сумму. В некоторых случаях сотрудники ФНС могут снять налоги с заработной платы гражданина, отправив соответствующее сообщение работодателю.

Источники

- https://nalog-expert.com/oplata-nalogov/kak-rasschitat-nalog-na-imushhestvo-organizatsij.html

- https://nedexpert.ru/nalogi/nalog-na-imushhestvo-fizicheskih-lic-v-2017-godu/

- https://moneymakerfactory.ru/spravochnik/nalog-na-imuschestvo/

- https://nalog-expert.com/oplata-nalogov/kak-rasschitat-nalog-na-imushhestvo.html

- https://samsebefinansist.com/nalogi-na-imushchestvo-fizicheskih-lic-kak-rasschityvaetsya.html