- Налоговый вычет через Госуслуги

- Кто может получить налоговый вычет

- Что это за фрукт?

- Как подать декларацию в ИФНС?

- Шаг 2. Заполнить данные

- Шаг 4. Выбрать вычеты

- Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

- Инструкция по оформлению имущественного вычета

- С чего начать?

- Декларация

- Этап 3

- Шаг четвертый. Дождитесь перечисления средство на ваш счет

Налоговый вычет через Госуслуги: можно оформить через портал. Как заполнить 3-НДФЛ о госуслугах. Как подать заявление в налоговое агентство.

Налоговый вычет через Госуслуги

Наша команда стремится помочь вам принимать более обоснованные финансовые решения. У нас строгая редакционная политика. Эта статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- V и школьное образование.

- В банке проработал 5 лет.

- Независимый эксперт.

- Финансовый аналитик.

При определенных обстоятельствах россияне могут оформить налоговый вычет — вернуть НДФЛ, уплаченный с заработка, который, согласно действующему законодательству, составляет 13%. Возврат осуществляется ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последние можно заказать в Госуслугах.

Рассмотрим, как оформить налоговый вычет через госуслуги, подробную процедуру, сбор необходимых документов, ключевые условия получения возврата НДФЛ. Полностью удаленного метода регистрации не существует, но часть процедуры можно выполнить через государственный портал. Подробно обо всем — на Brobank.ru.

Кто может получить налоговый вычет

Прежде чем подавать заявление на налоговый вычет через государственные службы или иным образом, убедитесь, что вы имеете право на это пособие. Вычеты разрешены только для жителей Российской Федерации, имеющих официальный заработок. Работодатель ежемесячно платит за работника подоходный налог с населения, который может быть возвращен путем удержания.

Вы можете запросить вычет, если:

- купил любое жилье, в том числе в ипотеку, потратил на жилищное строительство, купил землю под строительство. Если актив был приобретен в браке, любой супруг может предоставить вычет;

- если вы потратили на образование, своих детей (в том числе подопечных), подопечных брата или сестры. Это может быть любое лицензированное учебное заведение;

- он покупал дорогие лекарства, ему оказывались платные медицинские услуги. Причем не только для себя, но и если они платили за родителей или детей, в том числе находящихся под опекой. Здесь также действуют страховые взносы ДМС.

Налоговый вычет — это возврат ранее уплаченного работником подоходного налога с населения. Размер удержания ограничен государством. Максимум 390 000 актуален при покупке дома в ипотеку.

Мы расскажем, как получить налоговый вычет через госуслуги.

Что это за фрукт?

Налоговый вычет — это вид налогового кредита — суммы, на которую может быть уменьшен налогооблагаемый доход. Кому это предоставляется? Есть список стандартных условий. Вычет могут оформить только:

- Налогоплательщик-резидент Российской Федерации, проживающий в России не менее 183 дней в году.

- Плательщик НДФЛ — должен получить доход, с которого уплачивается НДФЛ. Например, для индивидуальных предпринимателей при упрощенном налоговом режиме, юридических лиц или граждан, получающих зарплату в конвертах, вычетов нет.

- Гражданин, которому предоставлено право на получение пособия. Есть много причин для получения. Например, при покупке или продаже дома вы можете получить вычет по налогу на имущество за квартиру, на медицинские или образовательные расходы — социальный вычет, при открытии инвестиционного счета — инвестиционный вычет и т.д.

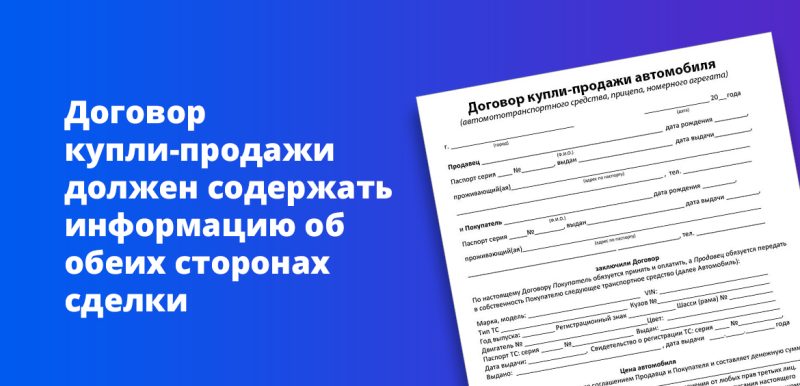

- Гражданин, сохранивший документы, подтверждающие право вычета. Договор купли-продажи, договор оказания медицинских услуг, договор с университетом и другие.

Также существуют правила для каждого типа удержания. Например, баланс имущественного вычета переносится на последующие годы, для инвестиционного вычета невозможно закрыть счет на три года, страхование жизни должно быть оформлено как минимум на пять лет, а для получения сертификата требуется сертификат специальный вычет на лечение.

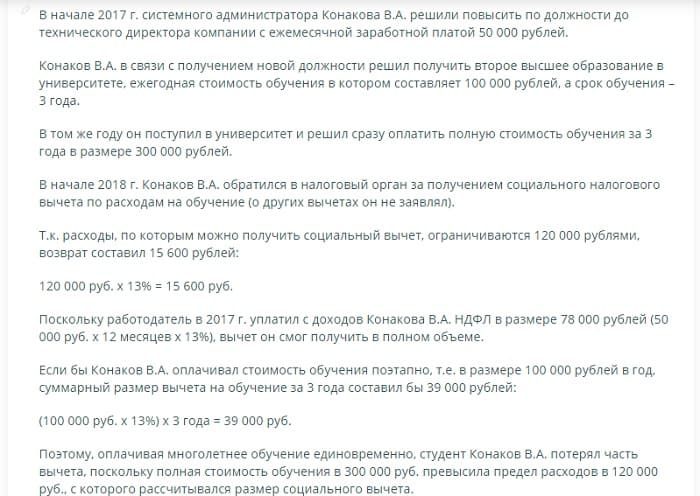

Сумма каждого вычета также разная: для образования она составляет всего 50 тысяч рублей (ст. 219 Налогового кодекса), а при продаже квартиры — 1 миллион рублей (ст. 220 Налогового кодекса). Обратите внимание, что это не сумма, которую нужно вернуть, а сумма, уменьшающая доход. При покупке дома без ипотеки налоговый вычет составит максимум 13%, 2 миллиона рублей — 260 тысяч. Если квартира имеет стоимость менее 2 миллионов, возвращаемый налог составит 13% от фактических расходов.

В стандартных случаях сумма вычитается из вашей начисленной заработной платы, выплачивая ее без удержания суммы или части НДФЛ. Но если из заработной платы уже удержан налог, если вычет допустим, он будет считаться переплаченным. Его состояние готово к возврату. Для этого нужно заявить о своем праве на вычет, подав декларацию.

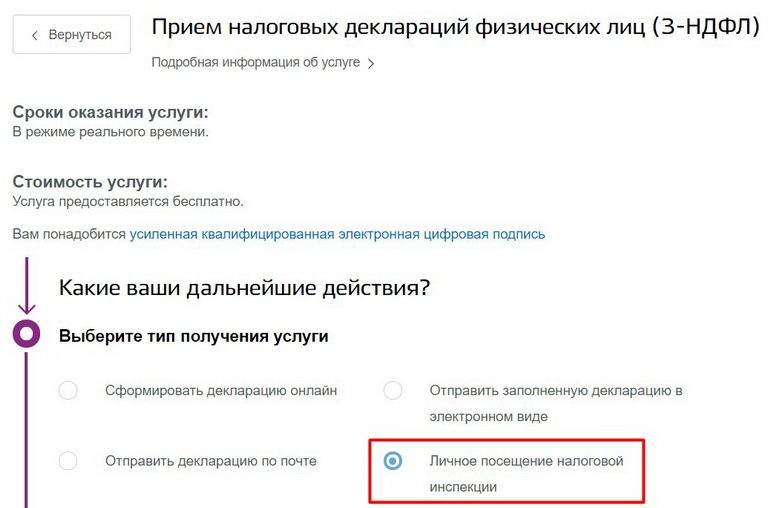

Как подать декларацию в ИФНС?

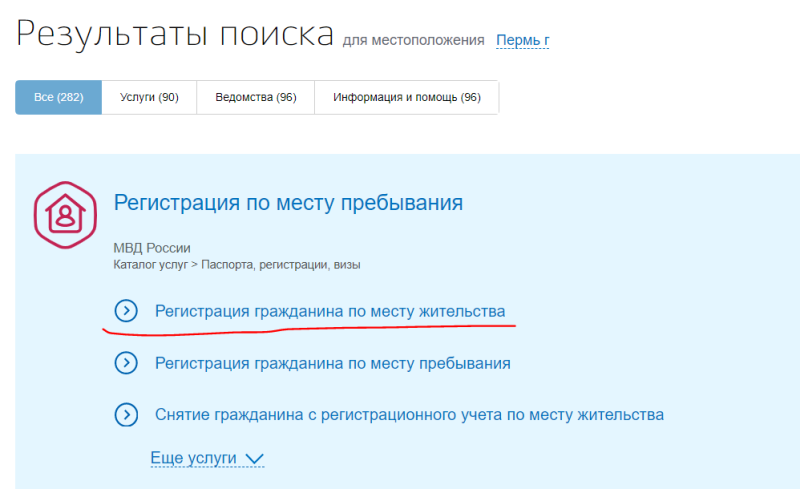

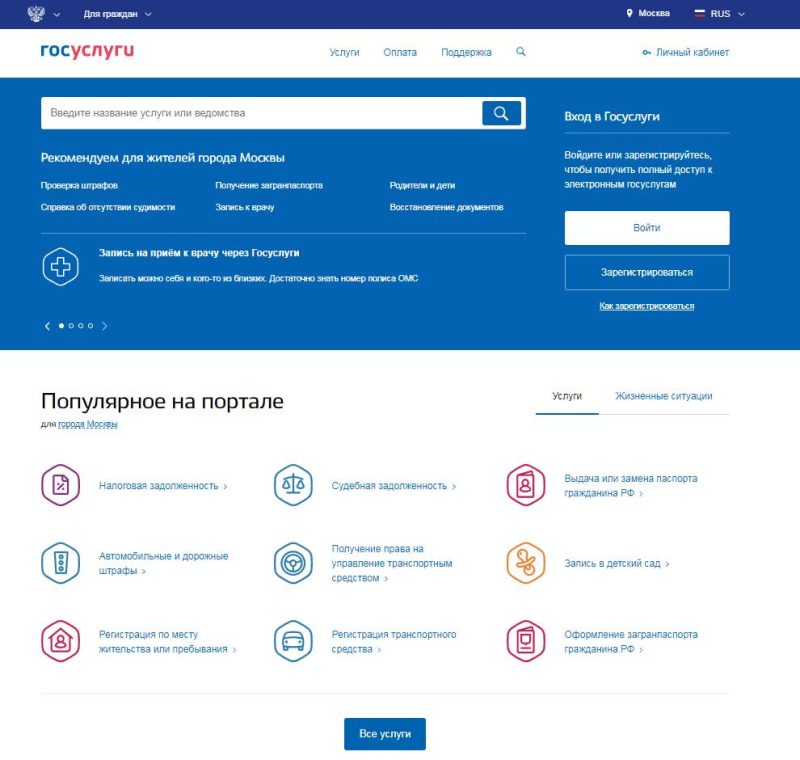

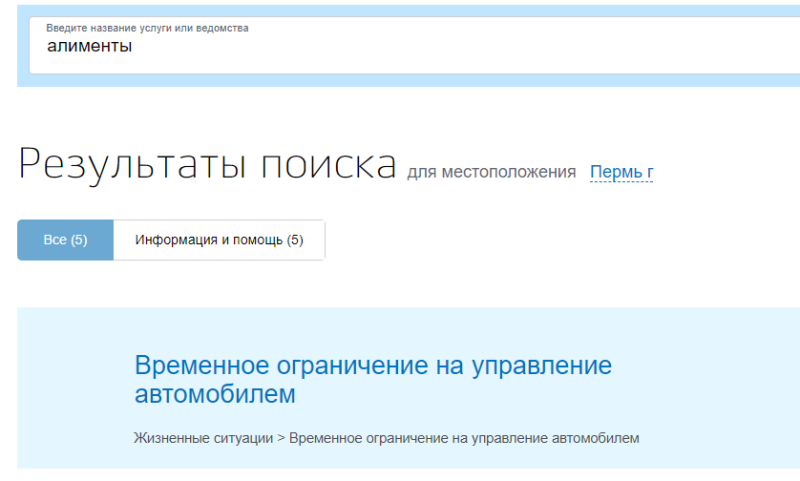

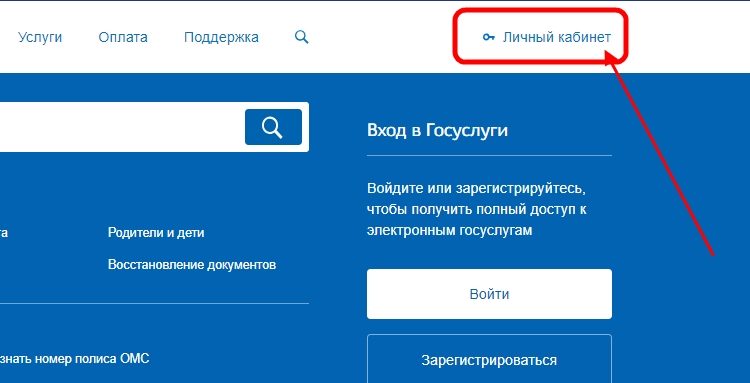

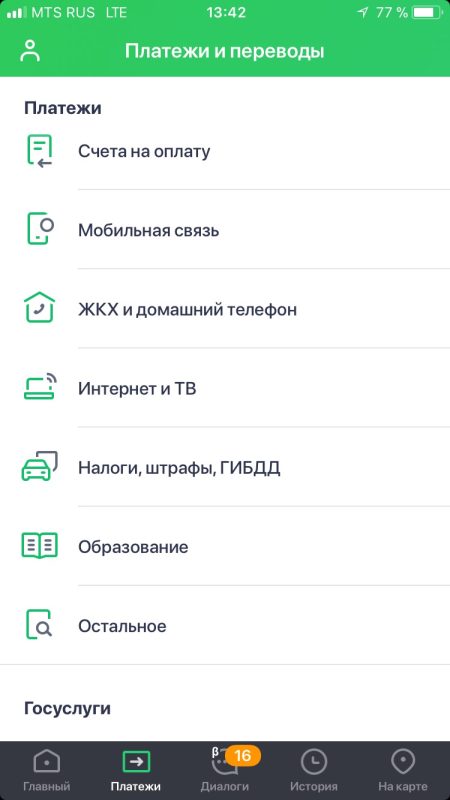

В общем, есть много способов заполнить и подать декларацию. Личный кабинет налогоплательщика на сайте ФНС и специальных программ «Декларация» и «Налогоплательщик юридических лиц» и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, не скачивая софта и других лишних жестов. Поэтому наш выбор предопределен.

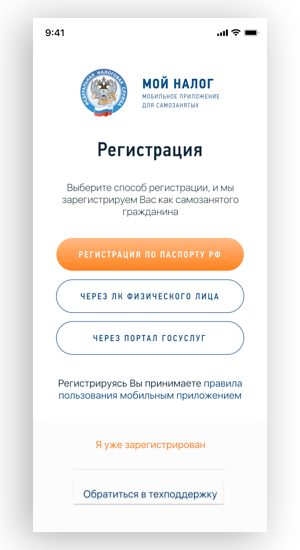

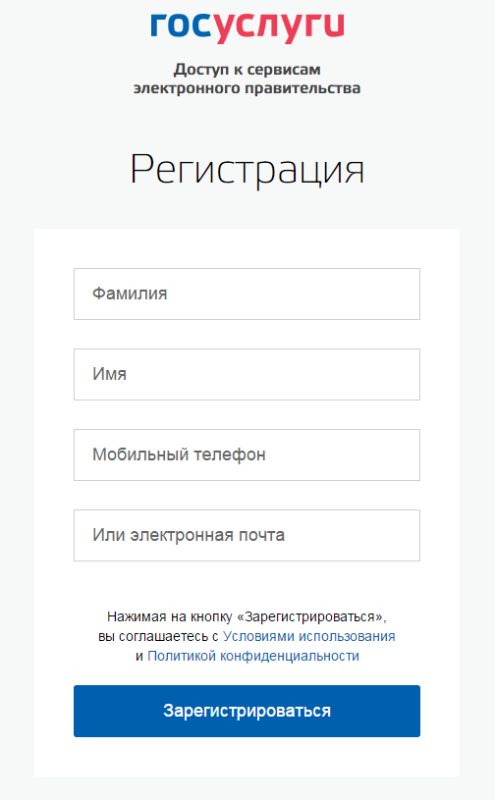

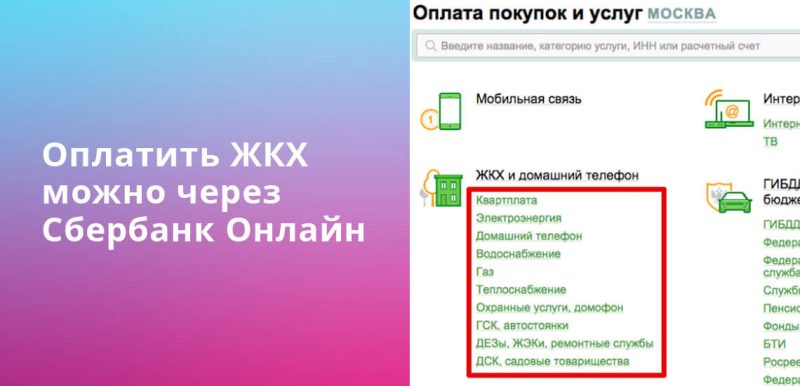

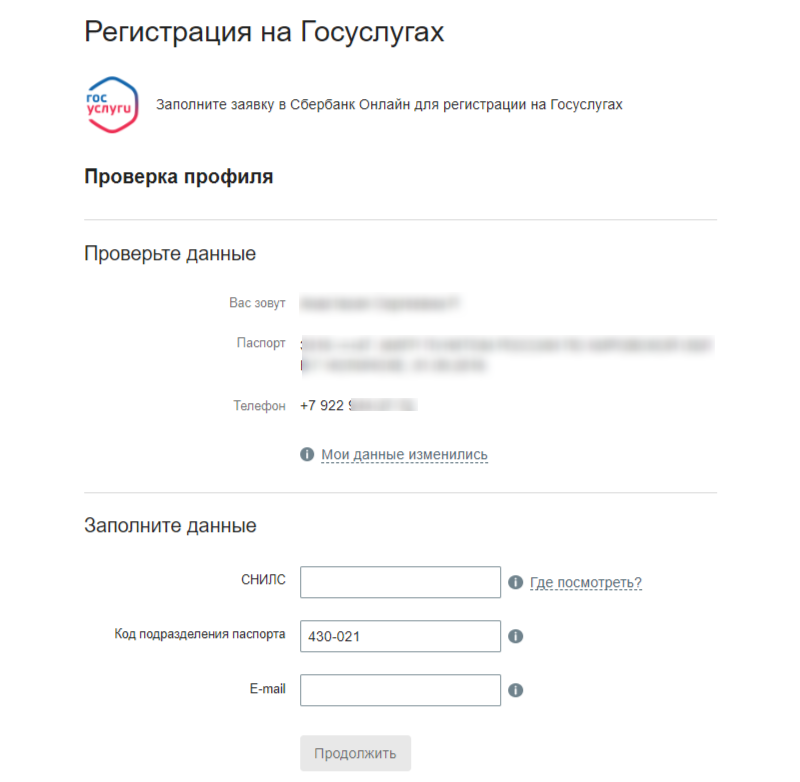

Единственное препятствие — необходимость регистрации. Вам нужно будет ввести свои личные данные, номер телефона и электронную почту. Этого достаточно для первичной регистрации и подачи налоговой декларации. Для использования других функций сервиса вам необходимо будет подтвердить свою учетную запись. Сделать это можно в интернет-банке (Сбербанк, Почта Банк, Тинькофф) или лично посетив сервисный центр.

Налоги, уплаченные вами в госбюджет, могут быть возвращены. Так называемый налоговый вычет могут получить те, кто воспитывает детей, покупает дом, тратит деньги на медицинское обслуживание или образование. Мы расскажем, как правильно заполнить декларацию 3-НДФЛ и вернуть пошлины.

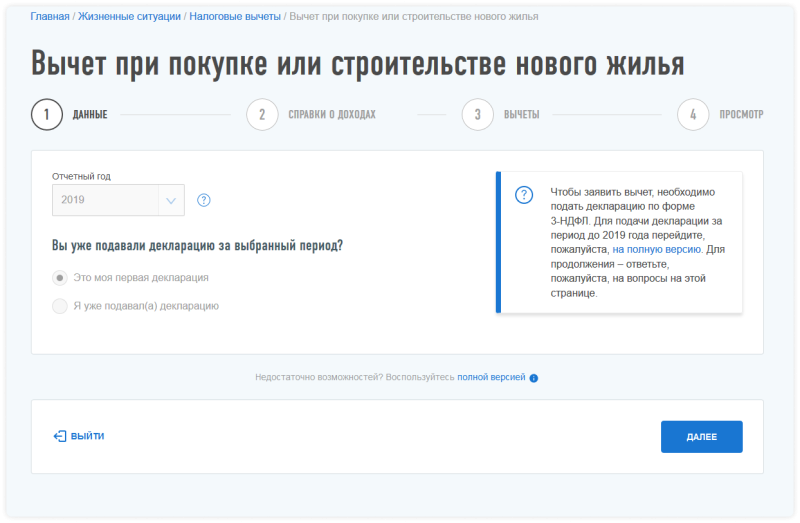

Шаг 2. Заполнить данные

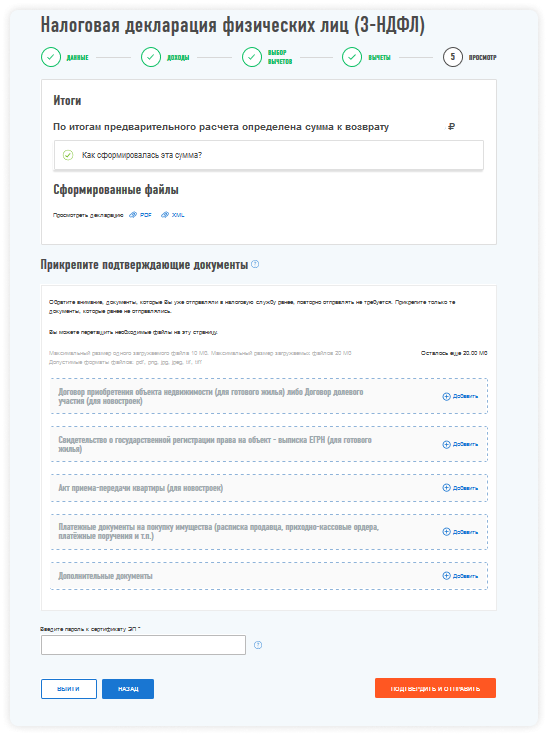

Когда ваша электронная подпись будет готова, откроется меню для заполнения онлайн-декларации.

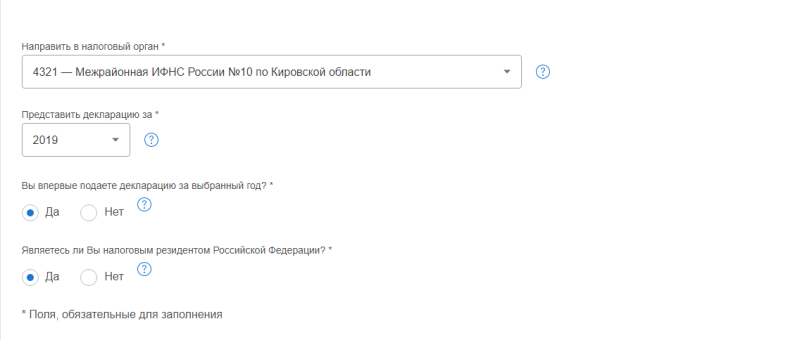

Налоговый орган, связанный с вашей регистрацией, будет «повышен» автоматически.

Выберите год, за который вы хотите подать декларацию. Вы можете вернуть налоги за последние три года: 2019, 2018 и 2017 годы. Вам потребуется отдельная налоговая декларация за каждый год. Например, заполним налоговую декларацию за 2019 год.

Если вы впервые подаете декларацию за выбранный год, выберите «Да».

Если вы были в России более 183 дней в течение этого года, вы являетесь налоговым резидентом Российской Федерации. Выберите Да».

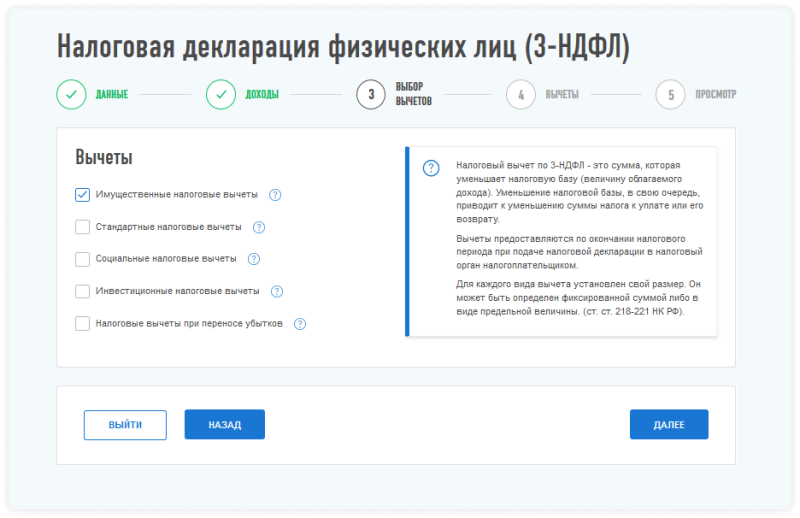

Шаг 4. Выбрать вычеты

На этом этапе вам необходимо указать, какие вычеты вы запрашиваете. Подробно о видах и размерах налоговых вычетов мы рассказали в статье «Инструкция: что такое налоговый вычет и как его получить».

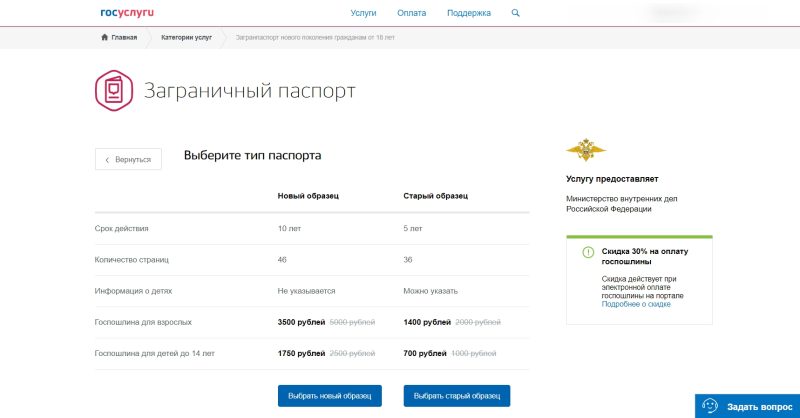

Вычет собственности. Предположительно, если вы купили дом, участок земли или построили свой дом, а также если брали ипотеку.

Стандартный вычет. Положитесь на родителей, мачех и отчимов с детьми до 18 лет, а если дети учатся на дневном отделении, до 24 лет.

Социальные отчисления. Они рассчитывают на расходы на обучение, лечение и покупку лекарств, благотворительность, отчисления в НПФ, добровольное страхование жизни (от 5 лет).

Инвестиционный вычет. Место для взносов на индивидуальный инвестиционный счет (ИИС).

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земли. Теперь для получения вычета заявителю достаточно заполнить заявку в личном кабинете налогоплательщика, и она будет сгенерирована автоматически

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это значительно облегчит жизнь налогоплательщикам, ведь теперь им нужно только заполнять электронное заявление и не заполнять налоговую декларацию. Как правило, именно из-за неправильного заполнения декларации большинству налогоплательщиков отказывают в вычете. Кроме того, нет необходимости собирать и сканировать подтверждающие документы.

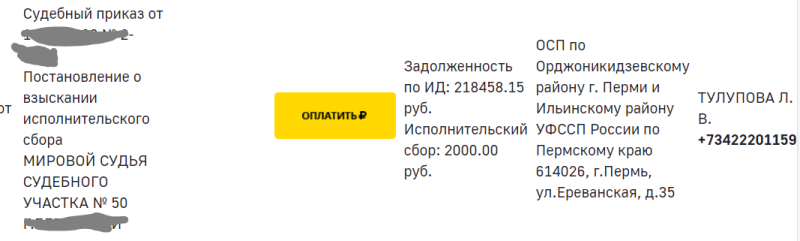

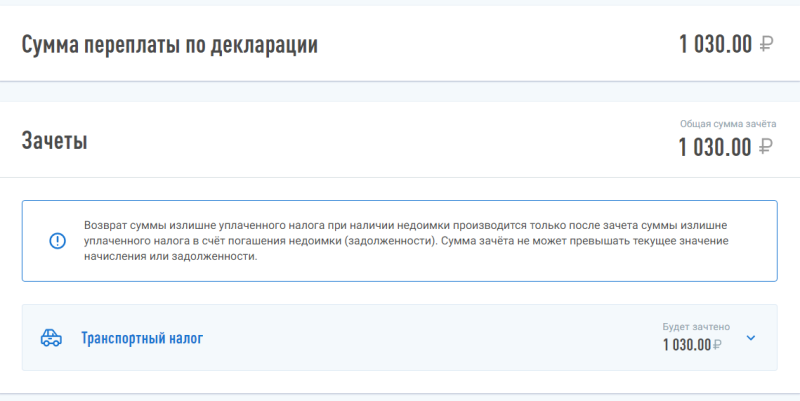

Возврат суммы превышения налога в связи с предоставлением налогового вычета в упрощенной форме, если у налогоплательщика есть задолженность, подлежащая взысканию, должен производиться только после зачета суммы превышения налога для погашения задолженности (задолженности).

Также предполагается, что в случае нарушения сроков возмещения суммы превышения налога в связи с выплатой налогового вычета, начиная с 20-го дня после принятия решения о его предоставлении, будут начислены проценты.

Еще одно новшество касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец сада может произвести налоговый вычет, если дом на этом участке земли был зарегистрирован на его собственность в 2019 году или позже.

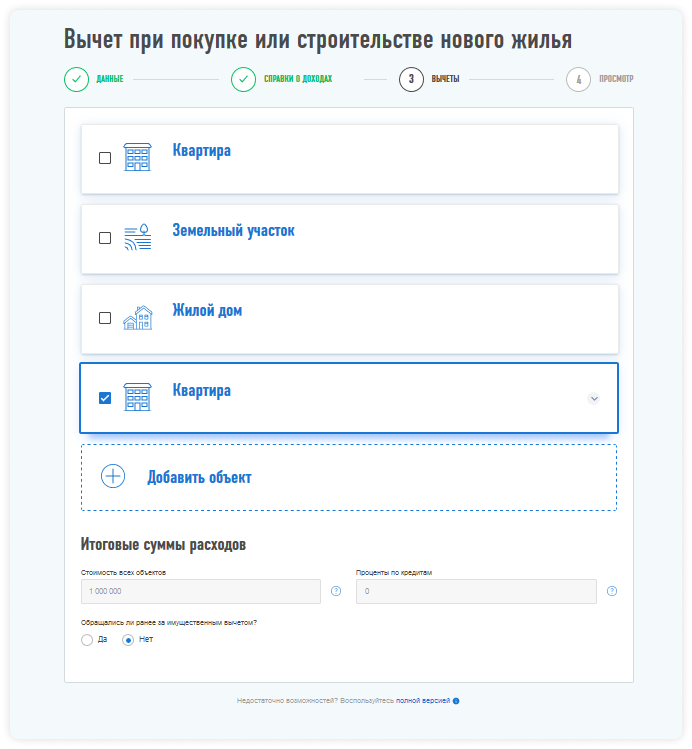

Инструкция по оформлению имущественного вычета

Введение новой упрощенной процедуры не отменяет возможности использования вычета активов, предусмотренного старой дисциплиной. Это также подходит для людей, которым необходимо подтвердить расходы, которые не являются частью банковского кредита, или что финансовое учреждение не подписало соглашение об информационном взаимодействии с Федеральной налоговой службой.

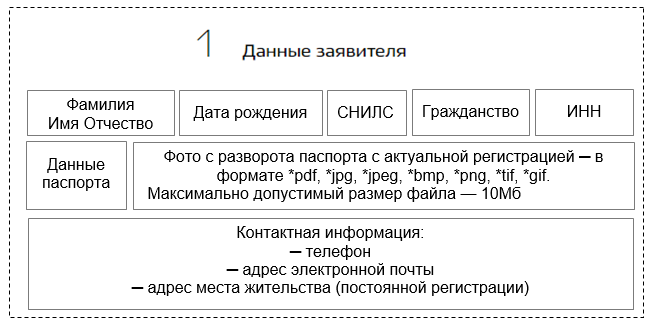

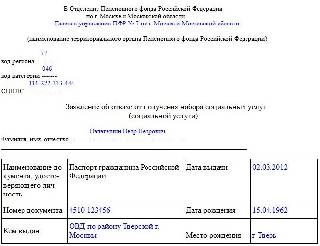

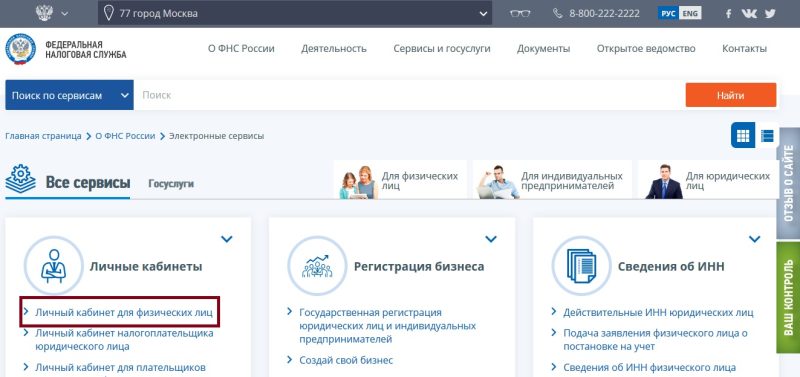

Рассмотрим правила, действовавшие до того, как было издано упрощенное постановление. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. Вы можете войти в него, даже если у вас уже есть учетная запись на сайте госуслуг. После завершения регистрации в личном кабинете вы должны получить электронную цифровую подпись, и вы можете приступить к оформлению заявки на имущественный вычет из покупки недвижимости.

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который вы хотите получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. В него автоматически будут загружены необходимые данные из сертификата формы 2-НДФЛ. Если на сайте ФНС нет данных о налогах, уплаченных за предыдущие годы, необходимо получить справку из бухгалтерии по месту работы.

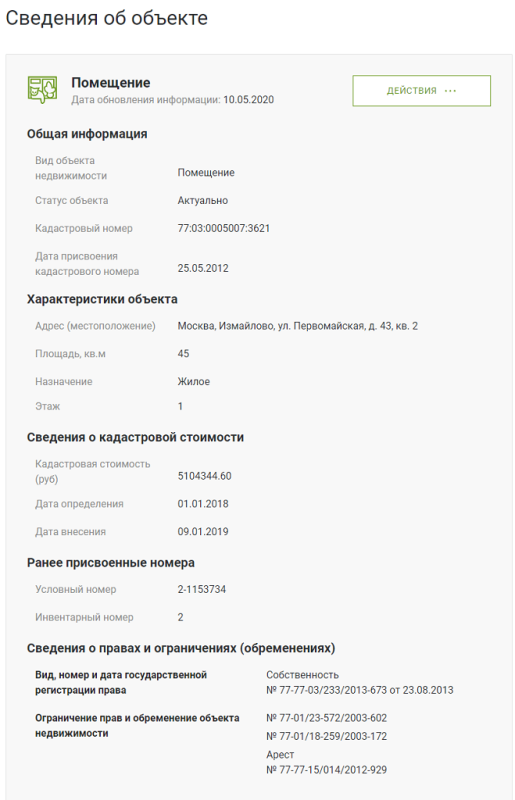

Выбираем объект недвижимости, на который необходимо получить имущественный вычет, и вводим сумму затрат на приобретение недвижимости.

Чтобы получить онлайн-вычет собственности, вам необходимо отсканировать документы:

- выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРЮЛ);

- при покупке квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или доли в ней либо свидетельство о государственной регистрации права на квартиру или комнату (долю / долю внутри);

- при выплате процентов по кредиту: целевой кредитный договор или кредитный договор, кредитный договор, заключенный с кредитной или иной организацией, программа возврата кредита (ссуды) и выплаты процентов за пользование привлеченными средствами;

- документы, подтверждающие расходы на приобретение имущества (квитанции по кредитным поручениям, банковские выписки о переводе денежных средств со счета покупателя на счет продавца, кассовые и кассовые чеки, акты о закупке материалов у лиц, указывающих адрес продавца и паспортные данные и другие документы);

- выписки из лицевого счета налогоплательщика, справки организации, выдавшей ссуду, об уплаченных процентах за пользование ссудой, об уплате процентов по ссуде или ссуде, договор займа.

Подробная инструкция по получению имущественного вычета

С чего начать?

- единовременно, на полную сумму НДФЛ, уплаченную за предыдущий период;

- ежемесячно, без вычета НДФЛ с доходов.

Технические навыки позволяют нам отправить все необходимые документы, не выходя из дома. Для этого мы получаем доступ в кабинет налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденный аккаунт на ресурсе «Госуслуги», вы можете связаться с офисом налогоплательщика через этот аккаунт.

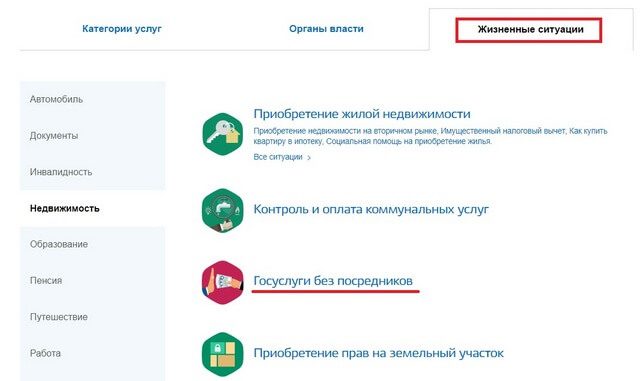

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — один из трех вариантов:

- заполнить новую онлайн-декларацию;

- отправить заполненное ранее объявление в конкретной программе (например, в «1С»);

- скачать программу для заполнения декларации.

Как заполнить декларацию о вычете за 30 минут: инструкция с изображениями Бюрократия — это страшно. Бюрократия, связанная с налогами, устрашает вдвойне. Но иногда от нее невозможно

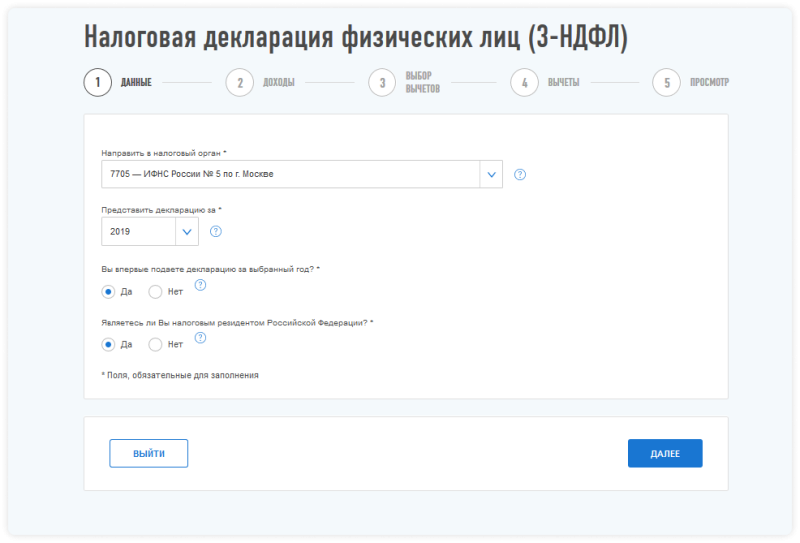

Декларация

Чтобы найти форму для заполнения, на главном экране личного кабинета вам необходимо перейти в раздел «Жизненные ситуации», затем выбрать пункт «Подать декларацию 3-НДФЛ». Будет отображен список всех поданных деклараций и их статус.

Чтобы создать новый документ, вам необходимо перейти в раздел «Заполнить онлайн».

Здесь нужно выбрать техосмотр, в который пойдут документы для проверки, год, за который подана декларация, и информацию о резидентстве.

Обратите внимание, что вычет может быть выплачен только за предыдущие три года. За предыдущие периоды это невозможно, даже если право на возврат НДФЛ было и вы им не воспользовались. В 2021 году вычет производится за 2020, 2019, 2018 годы. Один год — одна выписка.

Как ответить на вопрос «Вы налоговый резидент»?

Если вы гражданин Российской Федерации и постоянно проживаете в стране, значит, вы резидент.

Этап 3

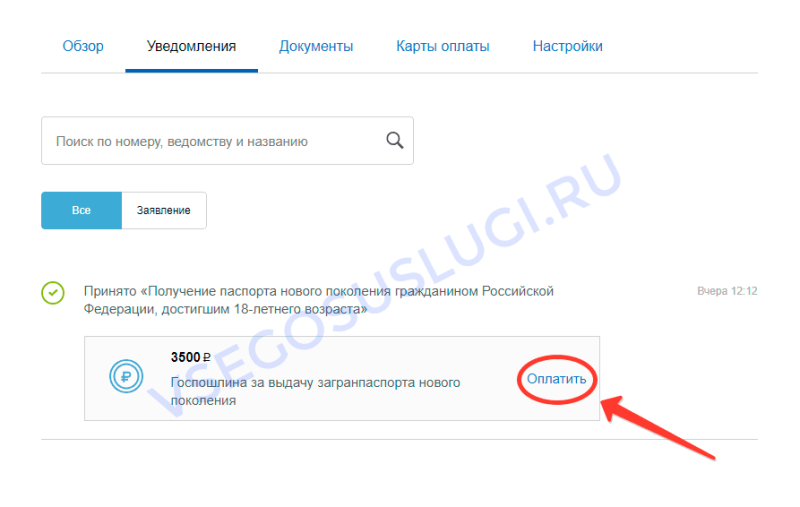

Затем система рассчитает сумму превышения (то, что можно вернуть) и попросит указать, как ею распорядиться: отправить на погашение налоговой задолженности или перевести на банковский счет.

Обращаем ваше внимание, что при наличии неуплаченного налога, в первую очередь, в возврат пойдет возврат НДФЛ. Если что и останется, то на счет.

На следующей странице вы можете увидеть, как формировалась сумма к возврату, и сохранить форму декларации.

Сюда нужно приложить подтверждающие документы (договоры, квитанции, свидетельства о рождении детей и так далее). Их список будет указан.

Как получить налоговый вычет: пошаговое руководство Не все знают, что с большими расходами — покупка квартиры, оплата школьных сборов или медицинского обслуживания, страхование — вы можете получить часть денег

Шаг четвертый. Дождитесь перечисления средство на ваш счет

Это может занять еще месяц. Деньги переводятся по реквизитам, которые вы указали в документах.

По сути, для получения любых удержаний процедура такая же, разница только в пакете документов, который необходимо предоставить. Вы можете просмотреть списки всех документов на портале госуслуг, также можете получить информацию, обратившись в ФНС.

И помните: вы можете получить вычет в конце календарного года, в котором были произведены соответствующие расходы.

Источники

- https://brobank.ru/nalogovyj-vychet-cherez-gosuslugi/

- https://pravoved.ru/journal/kak-poluchit-nalogovyi-vychet/

- https://www.sravni.ru/text/kak-podat-deklaraciju-dlja-vycheta-nalogov-poshagovaja-instrukcija/

- https://realty.rbc.ru/news/5efddbe79a7947243ac30134

- https://www.klerk.ru/buh/articles/484060/

- https://www.vbr.ru/banki/novosti/2021/02/10/instrykciya-s-kartinkami/

- https://roscontrol.com/journal/articles/kak-poluchit-nalogoviy-vichet-poshagovoe-rukovodstvo/